|重押换电,蔚来走向冒进盲动

文章图片

图1/7

欢迎关注“新浪科技”的微信订阅号:techsina

文/贾琦

来源:财经琦观(ID:cjqiguan)

疫情 , 芯片短缺 , 消费不振 , 经济持续低靡 , 上游大宗原料价格飙升.....

2021年 , 这些因素都无法阻挡新能源汽车行业的突飞猛进 。

根据乘联会数据 , 今年上半年新能源汽车生产108万辆 , 销售109万辆 , 同比分别增长243%和232% 。

蔚来汽车作为公众认知中的“新势力大哥” , 在这波主升浪中却乏善可陈 。

没有新车推出 , 增长低于平均 , 依然在亏损 。

同时 , 在其高举高打的“换电计划”大跃进下 , 未来两个季度的成本压力将进一步急剧上升 。

【|重押换电,蔚来走向冒进盲动】电池标准 , 行业标准 , 依然摇摆未定 。

蔚来的自身规模 , 行业地位均未达到足够量级 。

在这些背景下 , 对换电的全面投入带来的现金流压力 , 机会成本的高昂和战略时间窗口的错失 , 都在客观上形成了巨大的不确定性 。

某种程度上 , 蔚来已经陷入了盲动冒进的机会主义 。

主业温吞

8月12日美股盘后 , 蔚来发布了一份平平无奇的财报 。

财报显示 , 2021年Q2期间蔚来实现营收84.48亿元 , 同比增长127% , 环比增长5.8% 。

利润方面 , 蔚来实现毛利为15.739亿元 , 毛利率由上一季度的19.5%环比下滑 , 收在了18.6% 。

同时净亏损为5.872亿元 , 亏损率为7.0% 。

关于这一成绩 , 资本市场并不会感到意外 。

早在一个月前 , 蔚来就已经公布了二季度的车辆交付数据 , Q2期间总计交付车辆21,896台 , 同比增长111.9% , 与营收增幅大致相当 。

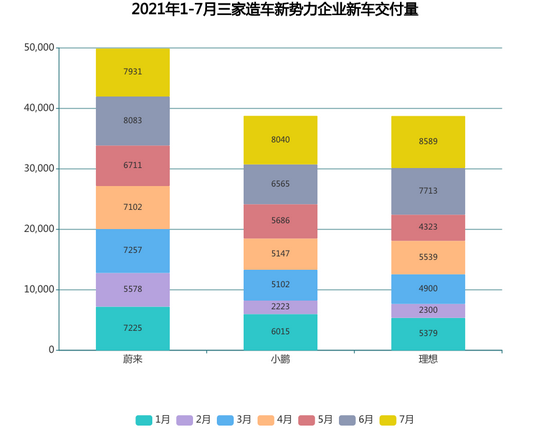

上半年来 , 蔚来、小鹏、理想的交付数量分别为41,956、30,738、30,154辆 , 蔚来汽车仍稳居于国内新势力中的头把交椅 。

但不和谐的音符也在隐隐奏响 。

就上半年交付数量而言 , “蔚小理”的同比增速分别是196%、500%、217% , 蔚来的增速垫底 , 优势差距在急速缩小 。

最近公布的(未计入Q2)7月份交付数据更是令人大跌眼镜:蔚来直接被理想、小鹏反超 , 三者的交付数据分别是7,931辆、8,589辆、8,040辆 。

其中理想、小鹏均是首次单月交付超过八千辆 , 而蔚来则出现了环比下降 。

文章图片

图2/7

有分析称 , 这与汽车行业今年来的宏观困境 , 芯片短缺有直接关系 。

但每家车企都在面临的宏观困境 , 显然是无法用来解释蔚来相对于其他新势力增速放缓的 。

笔者认为 , 更大的原因还是在于产品本身 。

进入2021年来 , 小鹏和理想汽车都分别持续推出新的车型产品 。

具体来看 , 2021年5月 , 理想ONE经历了一次改款后 , 销量就立马开始陡然上升 , 直接结果就是在6月份超过了蔚来 , 成为了销量仅次于特斯拉Model Y新能源SUV第二名 。

小鹏汽车也在特斯拉这一价格屠夫的压力下 , 在今年三月正式推出了更低价的磷酸铁锂版P7车型 。 同时 , 小鹏的全新车型也将在9月份正式上市 , 配置着双激光雷达 , 具备着城市内自动导航辅助驾驶系统的小鹏P5 , 预售价甚至下探到了16万元 。

相比之下 , 蔚来在2021年中 , 既没有推出改版车型 , 也没有推出新车型 , 最新的轿车ET7也要等明年一季度才能交付 。

在高速变化的市场面前 , 多少就显得力不从心 。

其中 , 直接压力还是来自于特斯拉 。

文章图片

图3/7

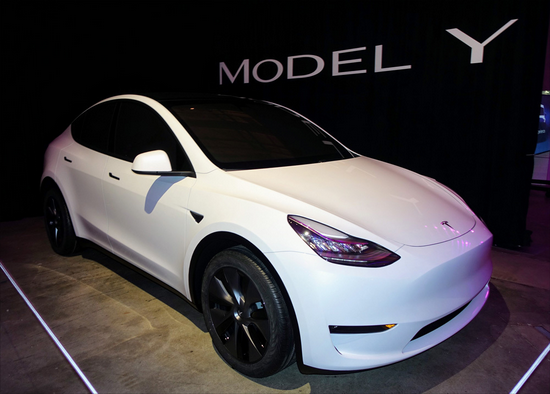

今年一月 , 同样定位于SUV车型的Model Y首次在国内上市 , 其长续航版本和高性能版本分别售价在34.7万元和37.79万元 , 相比于海外版分别便宜了14万元、15万元 。

7月8日 , Model Y标准版再次上市 , 补贴后价格直接来到了27.6万元 , 可以说在半年之内 , 特斯拉入门级SUV的价格一路降了21.19万元 。

消息一经发布 , 特斯拉官网访问直接瘫痪 , 多位受访者也明确表示 , 购车意向将由新势力品牌转向特斯拉 。

这对于主打SUV车型的蔚来来说 , 显然不是一个利好消息 。

换电冒进

一直以来 , 蔚来汽车都是一家很有自己节奏的车企 。

正如其联合创始人、总裁秦力洪所说的那样:“我们一直都觉得 , 销量只是一个结果 。 ”

因此 , 哪怕野蛮人已经踹到了家门口 , 蔚来也不屑于去参与价格战 , 而是抱着“新能源中的BBA”口号 , 转身去下起了大棋 。

今年年初 , 笔者在稿件《2021 , 蔚来奔赴三场新战事》中曾预测 , “电池”、“渠道”、“出海”将成为蔚来在2021年内的发力重点 。

眼下时间过半 , 这一预测也基本应验 , 且方向性的宏观表述也被非常具体的业务细节所体现 。

其中 , 最值得关注的就是电池方向 , 蔚来正在急剧加速换电站的推广布局 。

7月11日 , 蔚来通过NIO Power Day发布了中期换电补能体系规划 。

规划显示 , 到2021年底蔚来计划设置换电站700座 , 相比于年初500座换电站的计划又有了进一步加码 。

同时蔚来还表示 , 后续将以每年新增600个换电站的速度进行布局 , 到2025年形成4,000座换电站 。

但截止7月9日 , 蔚来在全国范围内才建成301座换电站 。 这意味着 , 在接下来不到6个月的时间里 , 蔚来要把原来3年建成的换电站总数翻上至少一倍 , 以每天平均2座换电站的速度 , 继续疯狂投入 。

文章图片

图4/7

在此前的稿件里 , 笔者认为“这是一个和时间赛跑的游戏 。 ”

若“主线战场”不能取得阶段性胜利的话 , 过早布局换电站 , 并不会带来财务或消费者体验的直接收益 , 反而会拖垮原有的主线节奏 。

眼下 , 蔚来已经将该业务提升到了战略重点的地位 , 那么我们也应当进一步给出更为详细的判断认知 。

首先 , 换电业务对现金流的消耗是巨大的 , 过激的布局将急剧拉升蔚来的成本压力 , 若其真的将坚定执行换电站的推广布局 , 那么Q3、Q4的财报状况大概率会非常难看;

其次 , 换电业务的本质是对行业标准的定义 , 对该场景的覆盖掌握 , 将极大提升对行业“电池标准”的话语权(比如“磷酸铁锂”VS“三元锂”) , 进而实现倒逼上游的可能;

然而 , 基于巨大的成本压力 , 若想凭借该业务实现盈利 , 则必须达成规模效应 。 在这一点上 , 蔚来无论是自身的销量规模还是行业地位 , 都显得过于弱小 。

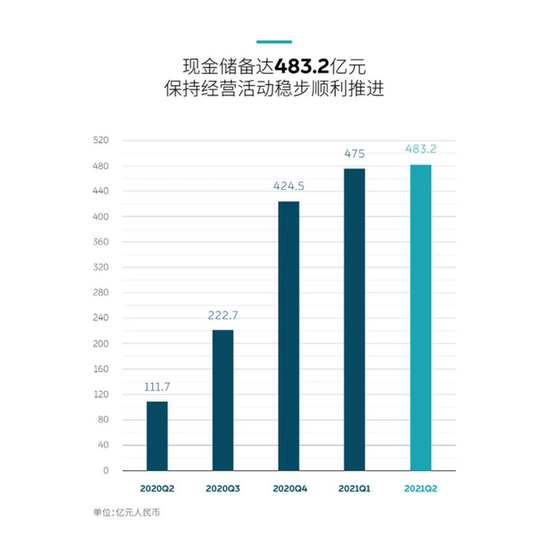

根据蔚来Q2财报 , 截至二季度末 , 其所持有的现金、现金等价物、受限制现金及短期投资总值为483亿人民币 , 其中有不少资金涉及共同注资协议 , 专款专用限制等 。

文章图片

图5/7

在绝对值上 , 换电业务的成本需要大概在“几十亿”规模(根据媒体测算 , 仅新建成本也要用到10亿元/100座) 。

根据其下半年翻一倍的加码计划(新增400座) , 再横向对比Q2季度蔚来研发费用仅有15.7亿元 , 关于换电的投入比重 , 可以称得上是绝对的战略重点 。

更需要注意的是 , 尚未实现盈利的蔚来自身并不具备自我造血能力 , 资本市场的信心将极大程度上决定其未来的风险程度 。

而投入节奏的大幅变化 , 也将对其财务管理能力带来巨大挑战 。

总体而言 , 笔者更倾向于认为 , 蔚来的激进打法更像是一次决战 。

所谓“决战” , 便是不留退路 , 不做保留 。

成 , 则成为新世界中“加油场景”的重要主导者 , 电池标准的重要参与者 , 以及为电动化浪潮推进注入巨大力量 。

败 , 则陷入终局难定 , 成本高昂的泥潭 , 资金链断裂风险持续走高 , 并在其他竞对高歌猛进之际 , 错失重要的时间窗口 。

在文艺作品中 , 观众每当看到这种“破釜沉舟”式的举措都会习惯性感到兴奋 , 认为这就是获胜的前兆 。

但商业世界里 , 没有人能知道未来的确切走向 , “不做保留”的后果 , 除了胜利 , 还有就是直接“归零” 。

满盘皆输的可能 , 理应让每一位投资者感到恐惧 。

资产还是负债?

“搞清楚资产和负债的区别 。 ”

这句话几乎每一个投资者都听过 , 但人人理解不同 。

许多时候 , 资产与负债的区别都是“回头再看”时才真正清晰起来 。

在此时此刻的当下 , 这些业务就是“薛定谔的猫” , 既是资产 , 又是负债 。

唯有让时间打开盒子 , 才能真正坍缩至本源 。

蔚来坚定认为“换电业务”是资产——起码在外宣口径上是这样的 。

在蔚来举办的能源日(NIO Power Day)上 , 总裁秦力洪在谈到已经投入的费用“几十亿肯定有”了时 , 进一步补充道:

“我想举一个例子 , 我们怎么来对待家里的孩子上学的费用 。 这是我们家的亏损还是我们家的投资 。 你会去省这个钱吗?如果你有更好的机会 , 伸伸手哪怕借点钱让你的孩子上最好的学校 , 让你的孩子考第一名 , 您会做吗?我会 。 ”

“我们做了一个正确的战略选择 , 而且会一直做下去 。 越多的人认为我们亏损得受不了 , 我们的战略竞争窗口期就会越长 。 ”

文章图片

图6/7

这种口号跟“勇敢牛牛”没有任何本质区别 。

我们要真正考量的 , 是以下三个问题:

1、钱的问题 。

钱从哪里来?够不够烧?

在新能源车企百万雄师过大江的盛况下 , 在其他人纷纷由盈转亏 , 在选项众多之际 , 投资人的信心还能撑多久?

资金链断裂的风险上升后到底能不能抗住?会不会重现2019年的至暗时刻?

2、商业逻辑的闭环 。

换电是不是最好的解决方案?是不是终局形态?快充和超充的发展会不会比换电更便利?

PACK(组合电池)和BMS(电池管理)的进步速度 , 能不能直接覆盖车主的里程焦虑?

退一步 , 换电是终局形态 。

那么蔚来怎么撑这个商业模式?理论上的希望来自两个可能:新能源持续向好 , 蔚来车主水涨船高 , 达成规模效应 。

这个饼过于遥远 , 以至于蔚来自己都不好意思画出来 。

第二种可能 , 开放生态 , 广交朋友 , 其他品牌也都来蔚来换电站进行换电 。

眼下 , 蔚来的移动充电车、目的地充电桩、快充桩都是开放给其他品牌车主使用的 。

秦力洪在发布会上也再次重申开放:“很多人说 , 你们换电站不能给别的车换 , 那是因为它的车没有做成这个样子 。 要是愿意采用蔚来的电池包规格 , 我们对行业的所有竞争对手都开放我们的技术、开放我们的服务 。 ”

那么 , 其他品牌会愿意吗?

3、蔚来的硬实力 。

2020年 , 蔚来全年累计交付车辆为4.3万 。

对比之下 , 特斯拉交付数量是14.8万辆 。

早在2013年特斯拉就曾尝试过换电模式 。

然而 , 面对换电站建设投入过高 , 收入微薄的特点 , 特斯拉仅推出了一款换电车型 , 后续就坚决取消了换电功能 , 坚定地走在了快充技术的不断研究上 。

同时 , 不久前马斯克也在推特上表示 , 今年晚些时候会向其他电动汽车开放其超级充电站网络 。 在客观上对蔚来的换电计划形成替代效应 。

比亚迪交付数量是18.97万辆 。

其自主覆盖了电池的产业研究并推出了刀片电池技术 , 也是在储能、安全、快充等领域不断探索着 。

比亚迪董事长王传福更是公开表达过对换电模式的质疑 , 今年三月还刚刚用“扯淡”这样的过激言论来形容该模式 , 并提出存在“便利性、安全性、清洁度”三大矛盾 。

交付了160万辆的上汽通用五菱是典型的实用主义 , 他们的电池来源型号驳杂 , 就算是想接入你蔚来的体系 , 恐怕也有客观难度 。

此外 , 理想 , 小鹏 , 传统车企吉利 , 尚在起步阶段中的百度 , 小米 , 他们或押注于快充技术 , 或采用分期方式先租后买 , 或大幅推进自身的换电生态建设 , 每个人都有一套自己的思路 , 蔚来换电的商业化之路 , 又胜率几何?

文章图片

图7/7

在美妙的海市蜃楼里 , 我们可以尽情想象未来的那个世界中 , 蔚来的能源业务(NIO Power)成了新时代的“加油站” , 对行业标准有着的巨大影响力 , 拓宽了自己的消费场景 , 增强了与客户的触达黏性 , 顺便还解决了整个电动车行业中“充电没有保障”的里程焦虑 。

不打安全牌是好事 , 是理应鼓励的企业家精神 。

但这一切都应该建立在起码的现实可能上 , 在前路扑朔迷离且明明有更稳健的选择时 , 过于冒进且梭哈的举动 , 无异于一种疯狂 。

在真实的世界里 , 换电既不是唯一选项 , 也很可能不是最优解 。

当下 , 电池技术路径正处于快速迭代演化的阶段 , 多种技术模式各有利弊 , 并存发展 。

技术趋势来看 , 这一阶段很可能会保持相当长一段时间 , 这与换电模式所要求的“统一标准” , “型号稳定”天然相悖 。

另一边 , 无论是个人还是企业 , 其精力和资源都是有限的 。

蔚来在“能源标准”、“行业模式”上的奋力抢夺 , 一定会导致在出海 , 下沉 , 市场抢夺 , 品牌维护等确定性赛道上投入的相对减少 , 这不是态度问题 , 更不是能力问题 , 而是简单的数学问题 。

生死问题上 , 资本不喜欢概率事件 。

推荐阅读

- IT|新能源车险出台、费用大涨 蔚来:正评估设立专属保险的可能性

- IT|搭载激光雷达的蔚来ES7首次曝光 2022年将正式亮相

- IT|华为蔚来挤在25万造车赛道 谈媲美豪车言之过早?

- IT|车企圈粉术:“特斯拉酒”贵超茅台 蔚来车主18万买周边

- 供货|联创电子:蔚来新发布的ET5所搭载的七颗8M ADAS车载影像模组由公司供货

- 用户|蔚来NIO Day 2021:用一句“你好”,打开世界的美好

- IT|售价25.8万起,ET5能否承载蔚来的中端野心?

- IT|3.8s破百能跑1000公里 蔚来ET7明年3月28日开启交付

- IT|蔚来ET5亮相:续航超1000公里 4.3秒破百

- 逻辑|算法与定价:“大数据杀熟”的底层逻辑丨蔚言大义