模型|拓端tecdat|R语言多元ARMA,GARCH ,EWMA, ETS,随机波动率SV模型金融时间序列

原文链接:http://tecdat.cn/?p=20015

本文将说明单变量和多变量金融时间序列的不同模型 , 特别是条件均值和条件协方差矩阵、波动率的模型 。

均值模型 本节探讨条件均值模型 。

iid模型

我们从简单的iid模型开始 。 iid模型假定对数收益率xt为N维高斯时间序列:

文章图片

均值和协方差矩阵的样本估计量分别是样本均值

文章图片

和样本协方差矩阵

文章图片

我们从生成数据开始 , 熟悉该过程并确保估计过程给出正确的结果(即完整性检查) 。 然后使用真实的市场数据并拟合不同的模型 。

让我们生成合成iid数据并估算均值和协方差矩阵:

- # 生成综合收益数据

- X <- rmvnorm(n = T, mean = mu, sigma = Sigma)

- # 样本估计(样本均值和样本协方差矩阵)

- mu_sm <- colMeans(X)

- Sigma_scm <- cov(X)

- # 误差

- norm(mu_sm - mu, "2")

- #> [1] 2.44

- norm(Sigma_scm - Sigma, "F")

- #> [1] 70.79

- # 首先生成所有数据

- X <- rmvnorm(n = T_max, mean = mu, sigma = Sigma)

- # 现在遍历样本的子集

- for (T_ in T_sweep) {

- # 样本估算

- mu_sm <- colMeans(X_)

- Sigma_scm <- cov(X_)

- # 计算误差

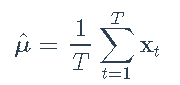

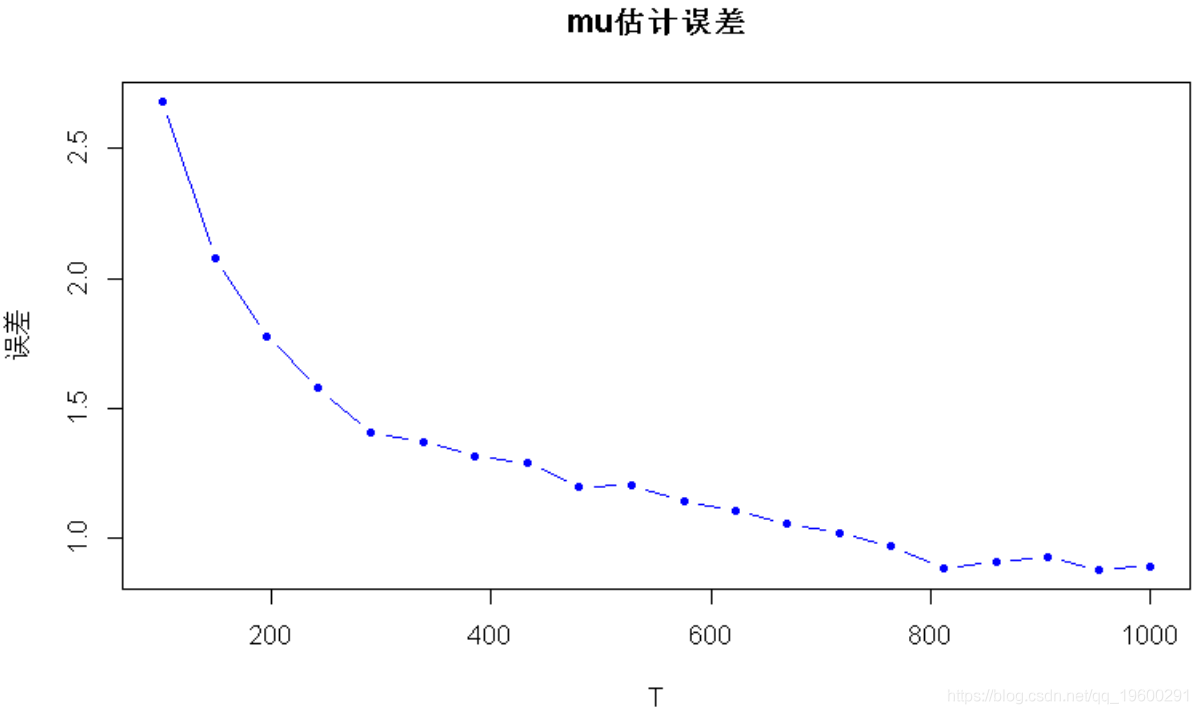

- error_mu_vs_T <- c(error_mu_vs_T, norm(mu_sm - mu, "2"))

- error_Sigma_vs_T <- c(error_Sigma_vs_T, norm(Sigma_scm - Sigma, "F"))

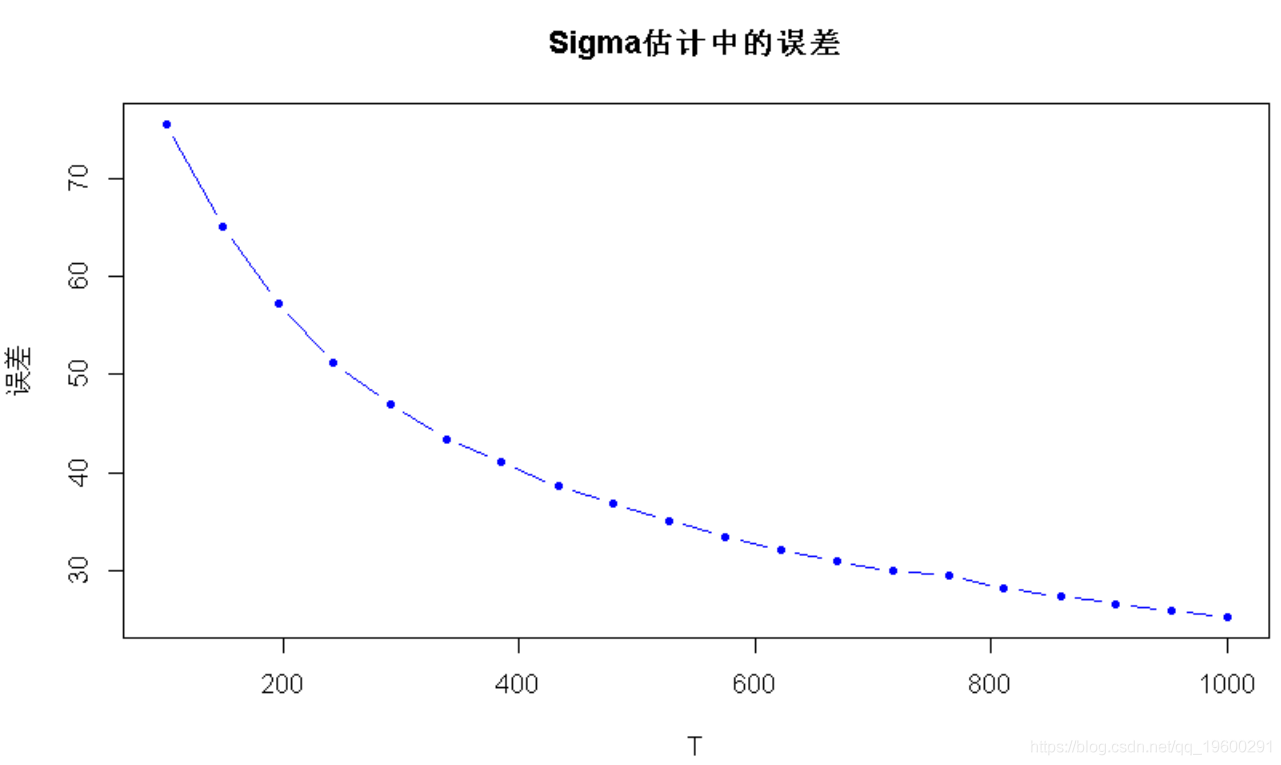

- # 绘图

- plot(T_sweep, error_mu_vs_T,

- main = "mu估计误差",

文章图片

- plot(T_sweep, error_Sigma_vs_T

- main = "Sigma估计中的误差", ylab = "误差"

文章图片

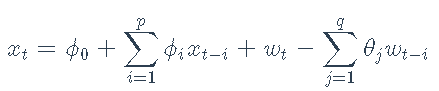

单变量ARMA模型

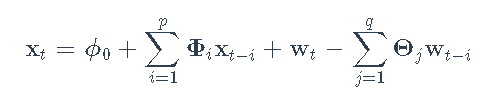

对数收益率xt上的ARMA(p , q)模型是

文章图片

其中wt是均值为零且方差为σ2的白噪声序列 。 模型的参数是系数?i , θi和噪声方差σ2 。

请注意 , ARIMA(p , d , q)模型是时间差分为d阶的ARMA(p , q)模型 。 因此 , 如果我们用xt代替对数价格 , 那么先前的对数收益模型实际上就是ARIMA(p , 1 , q)模型 , 因为一旦对数价格差分 , 我们就获得对数收益 。

rugarch生成数据

我们将使用rugarch包 生成单变量ARMA数据 , 估计参数并进行预测 。

首先 , 我们需要定义模型:

- # 指定具有给定系数和参数的AR(1)模型

- #>

- #> *----------------------------------*

- #> * ARFIMA Model Spec *

- #> *----------------------------------*

- #> Conditional Mean Dynamics

- #> ------------------------------------

- #> Mean Model : ARFIMA(1,0,0)

- #> Include Mean : TRUE

- #>

- #> Conditional Distribution

- #> ------------------------------------

- #> Distribution : norm

- #> Includes Skew : FALSE

- #> Includes Shape : FALSE

- #> Includes Lambda : FALSE

- #> Level Fixed Include Estimate LB UB

- #> mu 0.01 1 1 0 NA NA

- #> ar1 -0.90 1 1 0 NA NA

- #> ma 0.00 0 0 0 NA NA

- #> arfima 0.00 0 0 0 NA NA

- #> archm 0.00 0 0 0 NA NA

- #> mxreg 0.00 0 0 0 NA NA

- #> sigma 0.20 1 1 0 NA NA

- #> alpha 0.00 0 0 0 NA NA

- #> beta 0.00 0 0 0 NA NA

- #> gamma 0.00 0 0 0 NA NA

- #> eta1 0.00 0 0 0 NA NA

- #> eta2 0.00 0 0 0 NA NA

- #> delta 0.00 0 0 0 NA NA

- #> lambda 0.00 0 0 0 NA NA

- #> vxreg 0.00 0 0 0 NA NA

- #> skew 0.00 0 0 0 NA NA

- #> shape 0.00 0 0 0 NA NA

- #> ghlambda 0.00 0 0 0 NA NA

- #> xi 0.00 0 0 0 NA NA

- fixed.pars

- #> $mu

- #> [1] 0.01

- #>

- #> $ar1

- #> [1] -0.9

- #>

- #> $sigma

- #> [1] 0.2

- true_params

- #> mu ar1 sigma

- #> 0.01 -0.90 0.20

- # 模拟一条路径

- apath(spec, n.sim = T)

- # 转换为xts并绘图

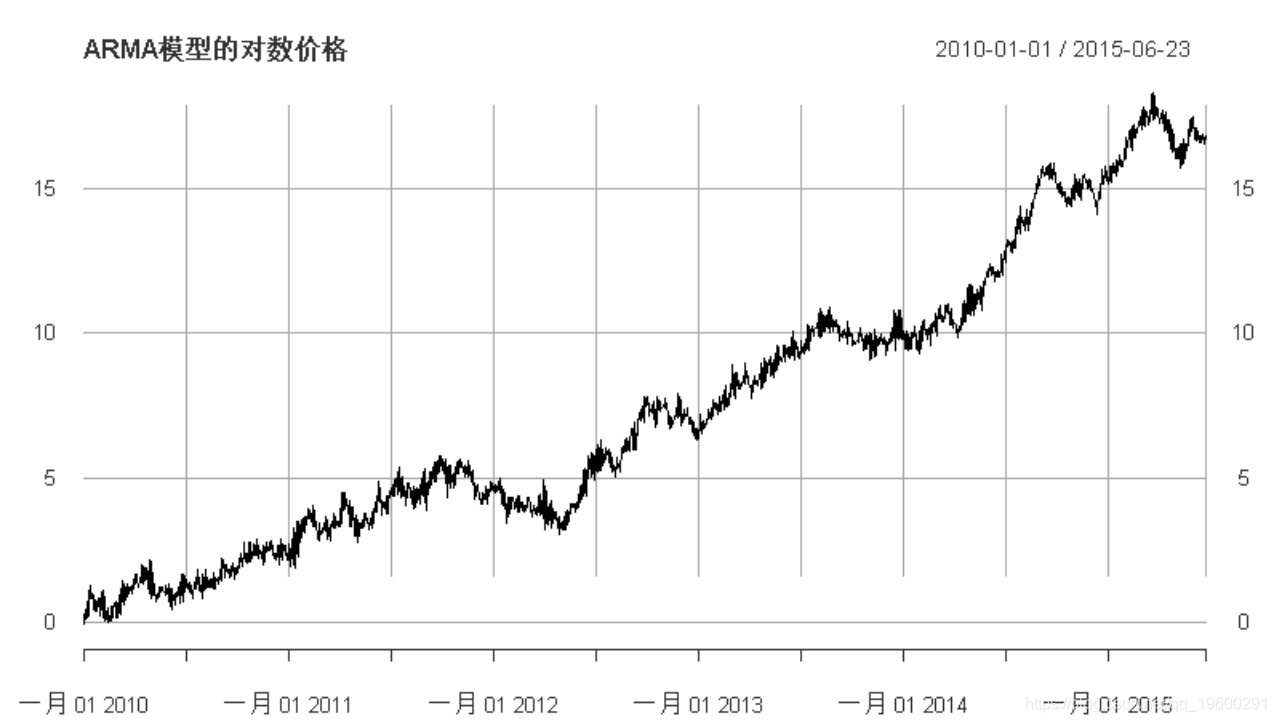

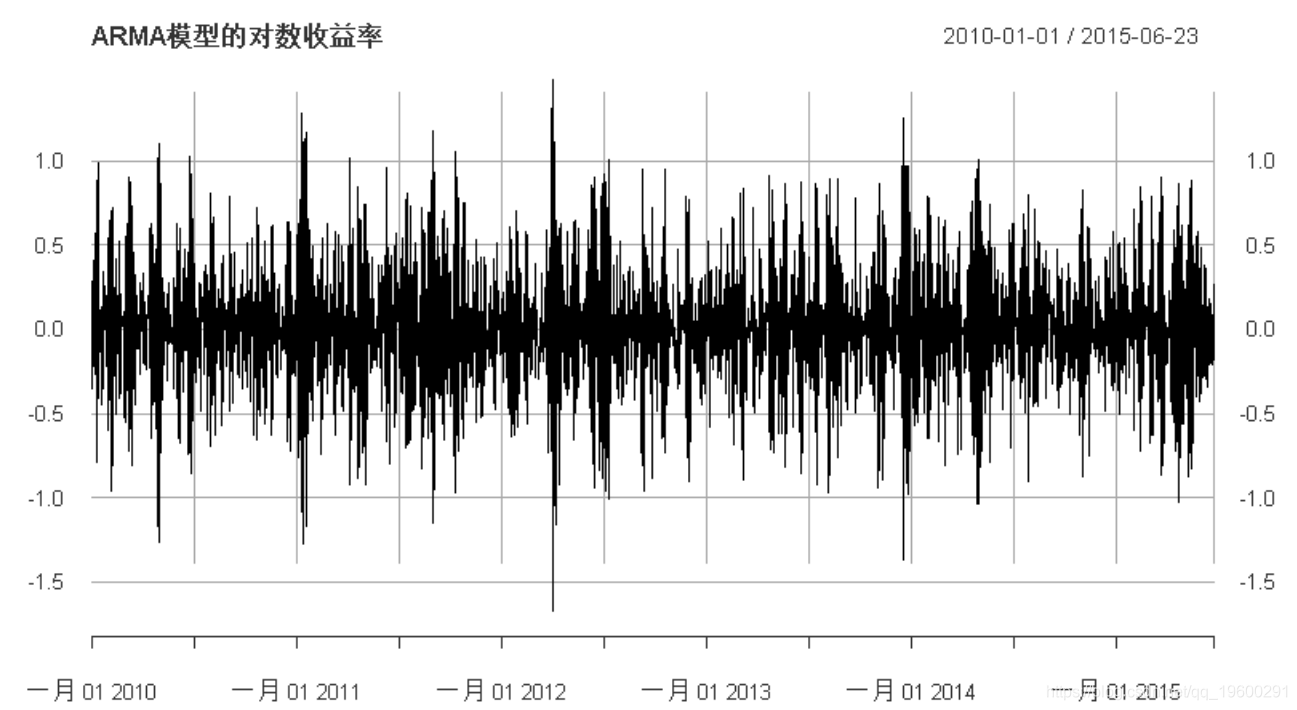

- plot(synth_log_returns, main = "ARMA模型的对数收益率"

- plot(synth_log_prices, main = "ARMA模型的对数价格"

文章图片

文章图片

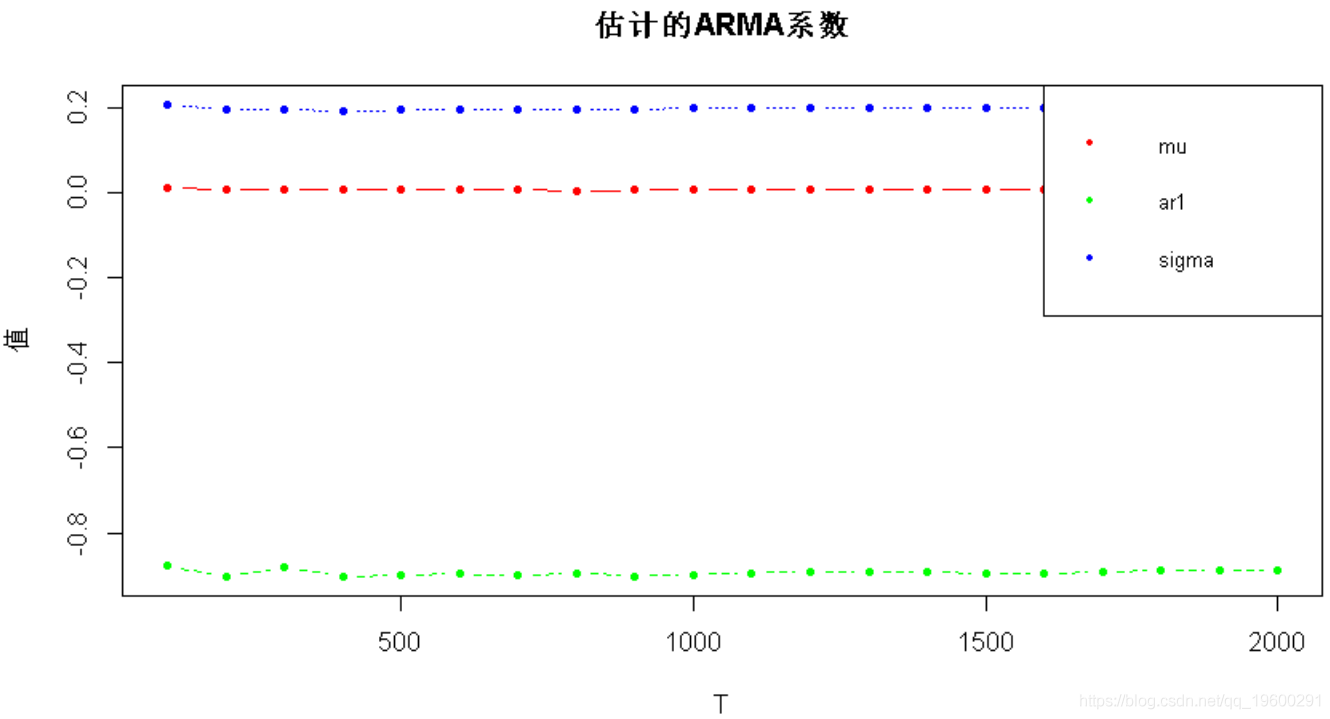

ARMA模型

现在 , 我们可以估计参数(我们已经知道):

- # 指定AR(1)模型

- arfimaspec(mean.model = list(armaOrder = c(1,0), include.mean = TRUE))

- # 估计模型

- #> mu ar1 sigma

- #> 0.0083 -0.8887 0.1987

- #> mu ar1 sigma

- #> 0.01 -0.90 0.20

- # 循环

- for (T_ in T_sweep) {

- estim_coeffs_vs_T <- rbind(estim_coeffs_vs_T, coef(arma_fit))

- error_coeffs_vs_T <- rbind(error_coeffs_vs_T, abs(coef(arma_fit) - true_params)/true_params)

- # 绘图

- matplot(T_sweep, estim_coeffs_vs_T,

- main = "估计的ARMA系数", xlab = "T", ylab = "值",

文章图片

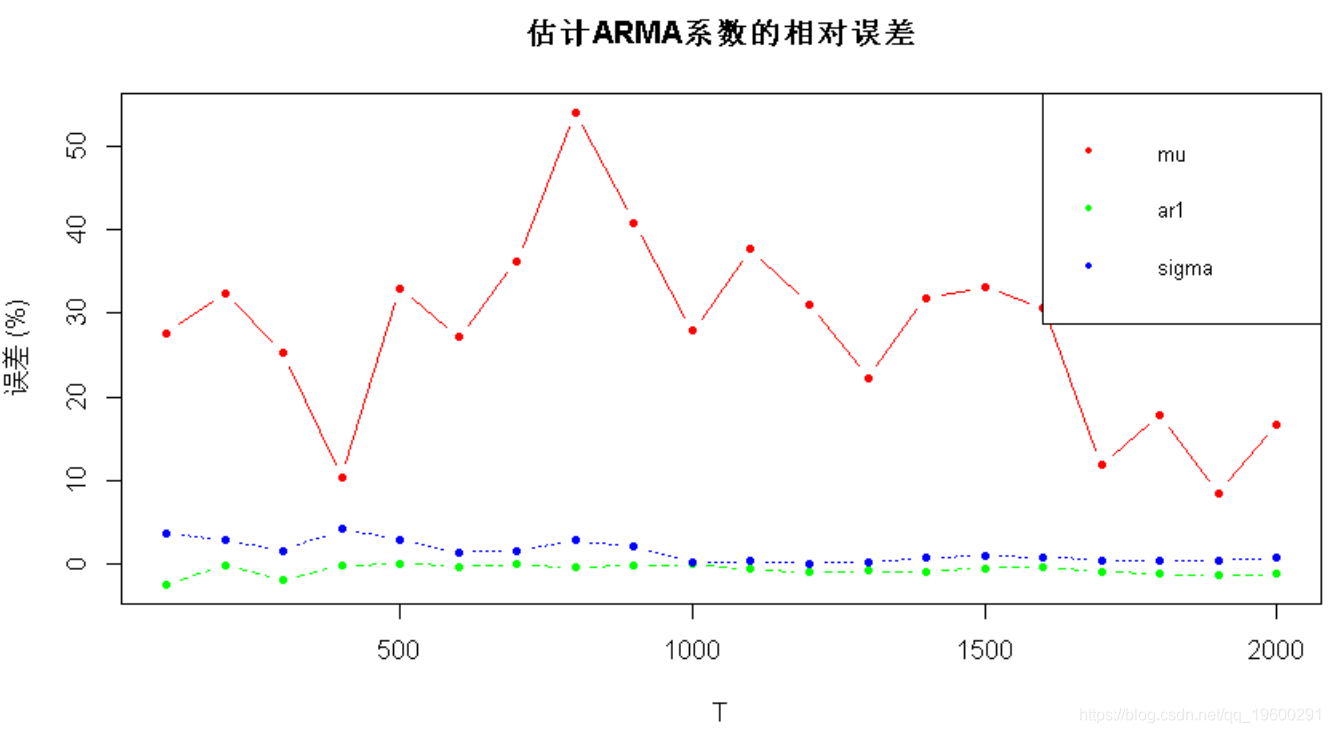

- matplot(T_sweep, 100*error_coeffs_vs_T,

- main = "估计ARMA系数的相对误差", xlab = "T", ylab = "误差 (%)",

文章图片

首先 , 真正的μ几乎为零 , 因此相对误差可能显得不稳定 。 在T = 800个样本之后 , 其他系数得到了很好的估计 。

ARMA预测

为了进行健全性检查 , 我们现在将比较两个程序包 Forecast 和 rugarch的结果:

- # 指定具有给定系数和参数的AR(1)模型

- spec(mean.model = list(armaOrder = c(1,0), include.mean = TRUE),

- fixed.pars = list(mu = 0.005, ar1 = -0.9, sigma = 0.1))

- # 生成长度为1000的序列

- arfima(arma_fixed_spec, n.sim = 1000)@path$seriesSim

- # 使用 rugarch包指定和拟合模型

- spec(mean.model = list(armaOrder = c(1,0), include.mean = TRUE))

- # 使用包“ forecast”拟合模型

- #> ARIMA(1,0,0) with non-zero mean

- #>

- #> Coefficients:

- #> ar1 mean

- #> -0.8982 0.0036

- #> s.e. 0.0139 0.0017

- #>

- #> sigma^2 estimated as 0.01004: log likelihood=881.6

- #> AIC=-1757.2 AICc=-1757.17 BIC=-1742.47

- # 比较模型系数

- #> ar1 intercept sigma

- #> -0.898181148 0.003574781 0.100222964

- #> mu ar1 sigma

- #> 0.003605805 -0.898750138 0.100199956

ARMA模型选择

在先前的实验中 , 我们假设我们知道ARMA模型的阶数 , 即p = 1和q = 0 。 实际上 , 阶数是未知的 , 因此必须尝试不同的阶数组合 。 阶数越高 , 拟合越好 , 但这将不可避免地导致过度拟合 。 已经开发出许多方法来惩罚复杂性的增加以避免过度拟合 , 例如AIC , BIC , SIC , HQIC等 。

- # 尝试不同的组合

- # 查看排名

- #> AR MA Mean ARFIMA BIC converged

- #> 1 1 0 1 0 -0.38249098 1

- #> 2 1 1 1 0 -0.37883157 1

- #> 3 2 0 1 0 -0.37736340 1

- #> 4 1 2 1 0 -0.37503980 1

- #> 5 2 1 1 0 -0.37459177 1

- #> 6 3 0 1 0 -0.37164609 1

- #> 7 1 3 1 0 -0.37143480 1

- #> 8 2 2 1 0 -0.37107841 1

- #> 9 3 1 1 0 -0.36795491 1

- #> 10 2 3 1 0 -0.36732669 1

- #> 11 3 2 1 0 -0.36379209 1

- #> 12 3 3 1 0 -0.36058264 1

- #> 13 0 3 1 0 -0.11875575 1

- #> 14 0 2 1 0 0.02957266 1

- #> 15 0 1 1 0 0.39326050 1

- #> 16 0 0 1 0 1.17294875 1

- #选最好的

- armaOrder

- #> AR MA

- #> 1 0

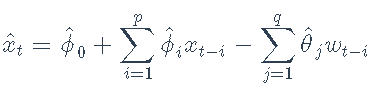

ARMA预测

一旦估计了ARMA模型参数?i ^ i和θ^j , 就可以使用该模型预测未来的值 。 例如 , 根据过去的信息对xt的预测是

文章图片

并且预测误差将为xt-x ^ t = wt(假设参数已被估计) , 其方差为σ2 。 软件包 rugarch 使对样本外数据的预测变得简单:

- # 估计模型(不包括样本外)

- coef(arma_fit)

- #> mu ar1 sigma

- #> 0.007212069 -0.898745183 0.200400119

- # 整个样本外的预测对数收益

- forecast_log_returns <- xts(arma_fore@forecast$seriesFor[1, ], dates_out_of_sample)

- # 恢复对数价格

- prev_log_price <- head(tail(synth_log_prices, out_of_sample+1), out_of_sample)

- # 对数收益图

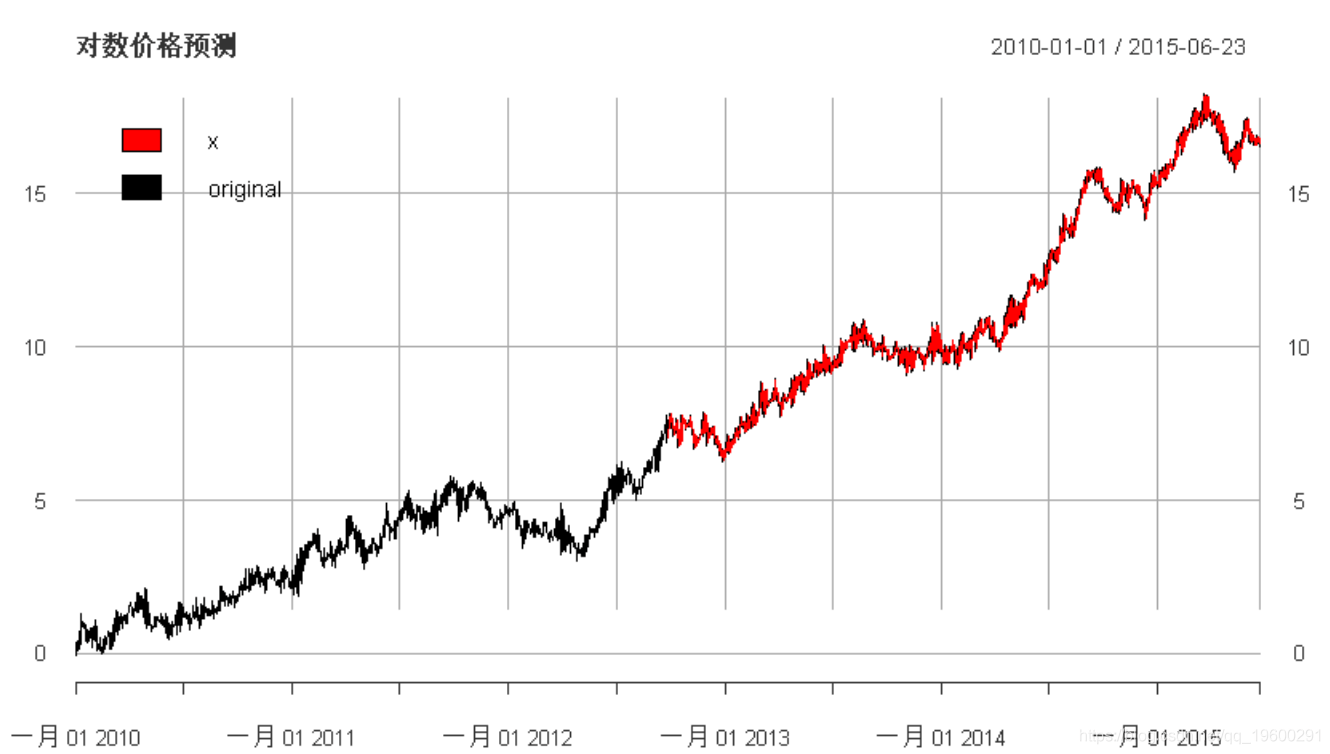

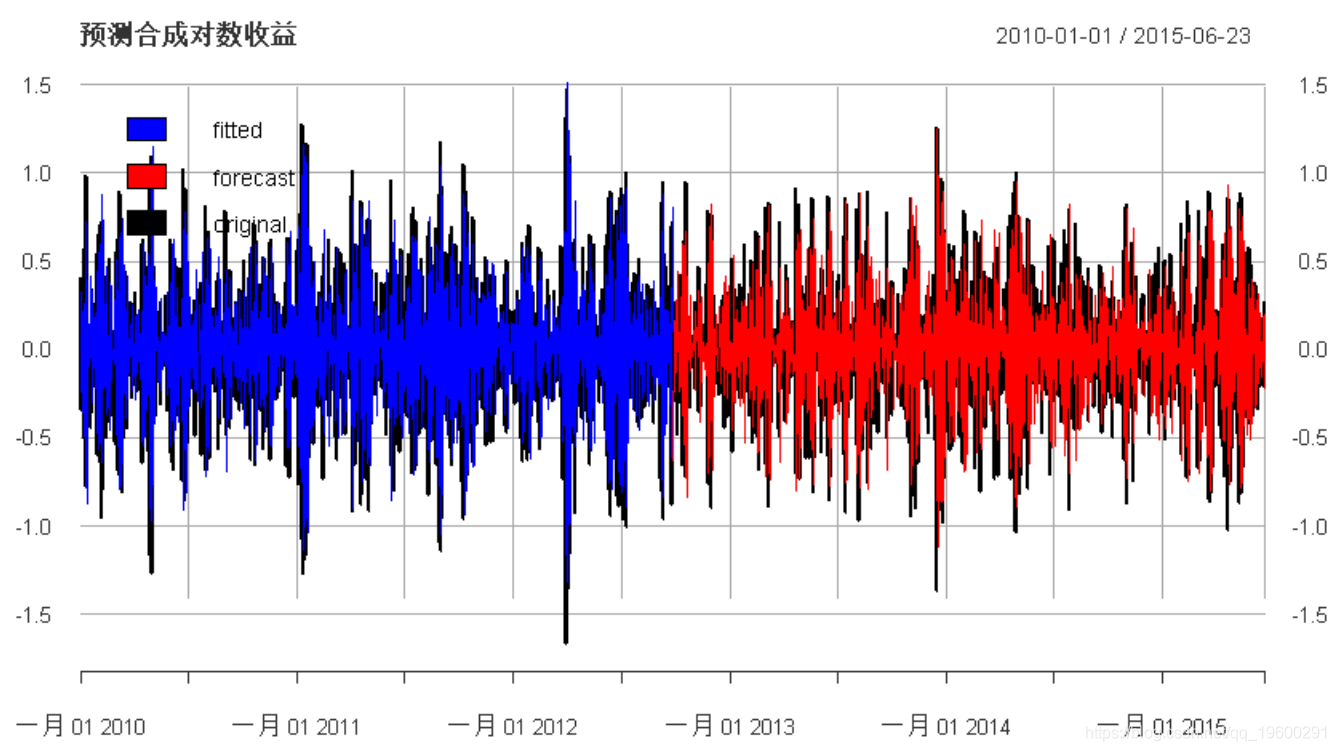

- plot(cbind("fitted" = fitted(arma_fit),

- # 对数价格图

- plot(cbind("forecast" = forecast_log_prices,

- main = "对数价格预测", legend.loc = "topleft")

文章图片

文章图片

多元VARMA模型

对数收益率xt上的VARMA(p , q)模型是

文章图片

其中wt是具有零均值和协方差矩阵Σw的白噪声序列 。 该模型的参数是矢量/矩阵系数?0 , Φi , Θj和噪声协方差矩阵Σw 。

比较

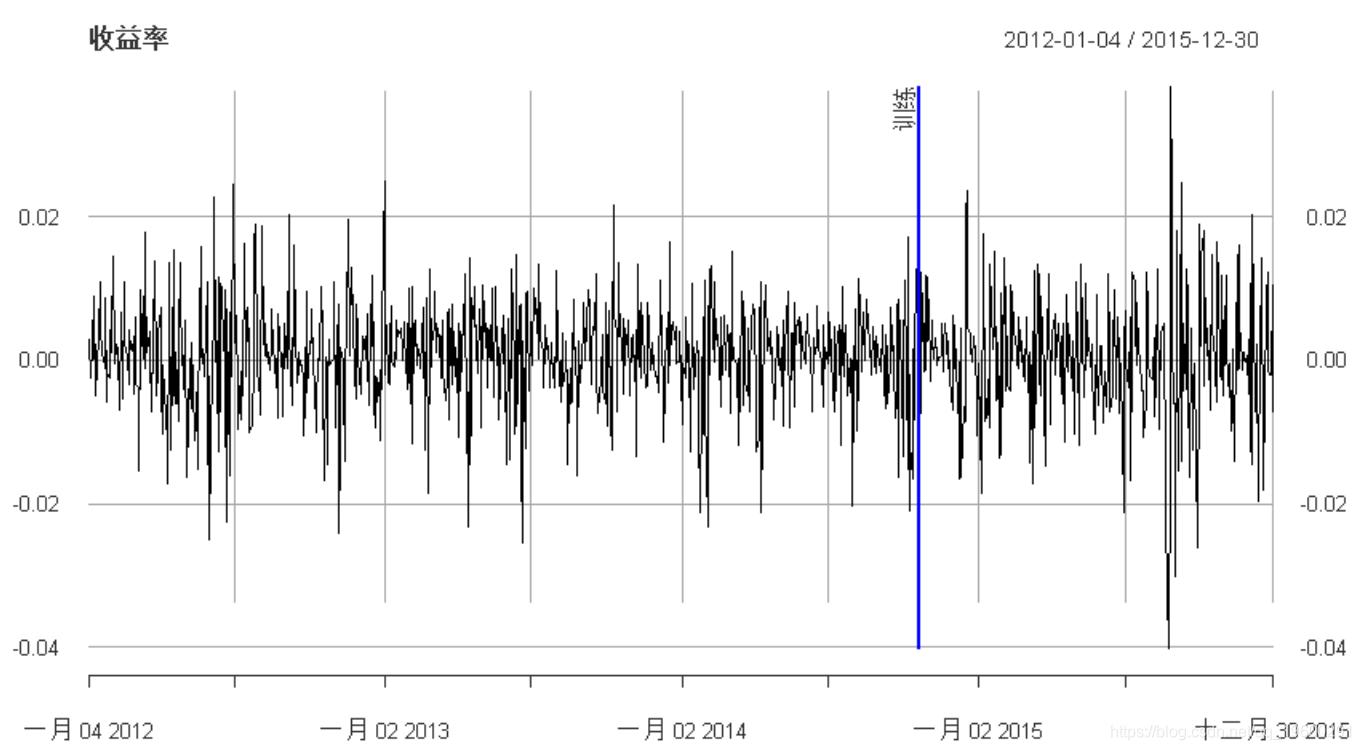

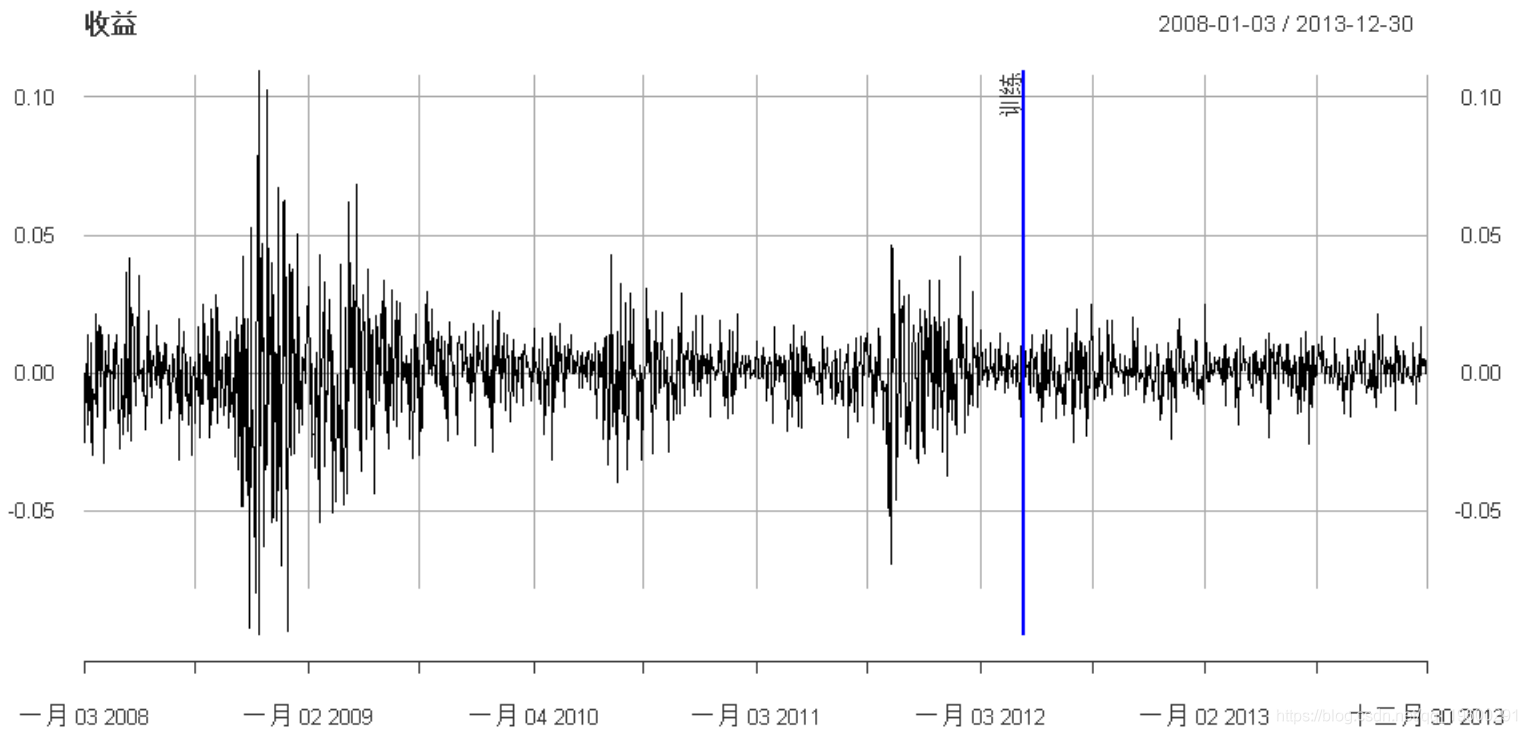

让我们首先加载S&P500:

- # 加载标普500数据

- head(SP500_index_prices)

- #> SP500

- #> 2012-01-03 1277.06

- #> 2012-01-04 1277.30

- #> 2012-01-05 1281.06

- #> 2012-01-06 1277.81

- #> 2012-01-09 1280.70

- #> 2012-01-10 1292.08

- # 准备训练和测试数据

- logreturns_trn <- logreturns[1:T_trn]

- logreturns_tst <- logreturns[-c(1:T_trn)]

- # 绘图

- { plot(logreturns,

- addEventLines(xts("训练"

文章图片

现在 , 我们使用训练数据(即 , 对于t = 1 , … , Ttrnt = 1 , … , Ttrn)来拟合不同的模型(请注意 , 通过指示排除了样本外数据 out.sample = T_tst) 。 特别是 , 我们将考虑iid模型 , AR模型 , ARMA模型以及一些ARCH和GARCH模型(稍后将对方差建模进行更详细的研究) 。

- # 拟合i.i.d.模型

- coef(iid_fit)

- #> mu sigma

- #> 0.0005712982 0.0073516993

- mean(logreturns_trn)

- #> [1] 0.0005681388

- sd(logreturns_trn)

- #> [1] 0.007360208

- # 拟合AR(1)模型

- coef(ar_fit)

- #> mu ar1 sigma

- #> 0.0005678014 -0.0220185181 0.0073532716

- # 拟合ARMA(2,2)模型

- coef(arma_fit)

- #> mu ar1 ar2 ma1 ma2 sigma

- #> 0.0007223304 0.0268612636 0.9095552008 -0.0832923604 -0.9328475211 0.0072573570

- # 拟合ARMA(1,1)+ ARCH(1)模型

- coef(arch_fit)

- #> mu ar1 ma1 omega alpha1

- #> 6.321441e-04 8.720929e-02 -9.391019e-02 4.898885e-05 9.986975e-02

- #拟合ARMA(0,0)+ARCH(10)模型

- coef(long_arch_fit)

- #> mu omega alpha1 alpha2 alpha3 alpha4 alpha5

- #> 7.490786e-04 2.452099e-05 6.888561e-02 7.207551e-02 1.419938e-01 1.909541e-02 3.082806e-02

- #> alpha6 alpha7 alpha8 alpha9 alpha10

- #> 4.026539e-02 3.050040e-07 9.260183e-02 1.150128e-01 1.068426e-06

- # 拟合ARMA(1,1)+GARCH(1,1)模型

- coef(garch_fit)

- #> mu ar1 ma1 omega alpha1 beta1

- #> 6.660346e-04 9.664597e-01 -1.000000e+00 7.066506e-06 1.257786e-01 7.470725e-01

- # 准备预测样本外周期的对数收益

- # i.i.d.模型预测

- forecast(iid_fit, n.ahead = 1, n.roll = T_tst - 1)

- dates_out_of_sample)

- # AR(1)模型进行预测

- forecast(ar_fit, n.ahead = 1, n.roll = T_tst - 1)

- dates_out_of_sample)

- # ARMA(2,2)模型进行预测

- forecast(arma_fit, n.ahead = 1, n.roll = T_tst - 1)

- dates_out_of_sample)

- # 使用ARMA(1,1)+ ARCH(1)模型进行预测

- forecast(arch_fit, n.ahead = 1, n.roll = T_tst - 1)

- dates_out_of_sample)

- # ARMA(0,0)+ARCH(10)模型预测

- forecast(long_arch_fit, n.ahead = 1, n.roll = T_tst - 1)

- dates_out_of_sample)

- # ARMA(1,1)+GARCH(1,1)模型预测

- forecast(garch_fit, n.ahead = 1, n.roll = T_tst - 1)

- dates_out_of_sample)

- print(error_var)

- #> in-sample out-of-sample

- #> iid 5.417266e-05 8.975710e-05

- #> AR(1) 5.414645e-05 9.006139e-05

- #> ARMA(2,2) 5.265204e-05 1.353213e-04

- #> ARMA(1,1) + ARCH(1) 5.415836e-05 8.983266e-05

- #> ARCH(10) 5.417266e-05 8.975710e-05

- #> ARMA(1,1) + GARCH(1,1) 5.339071e-05 9.244012e-05

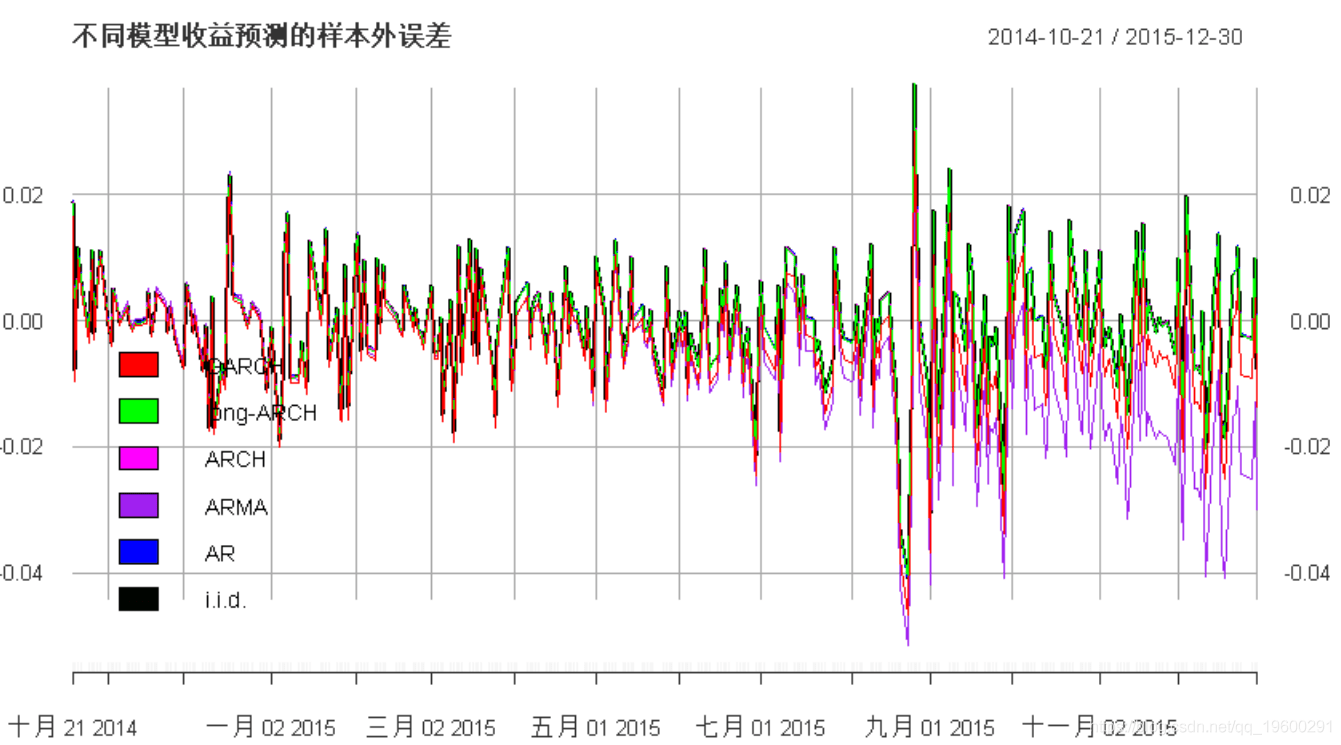

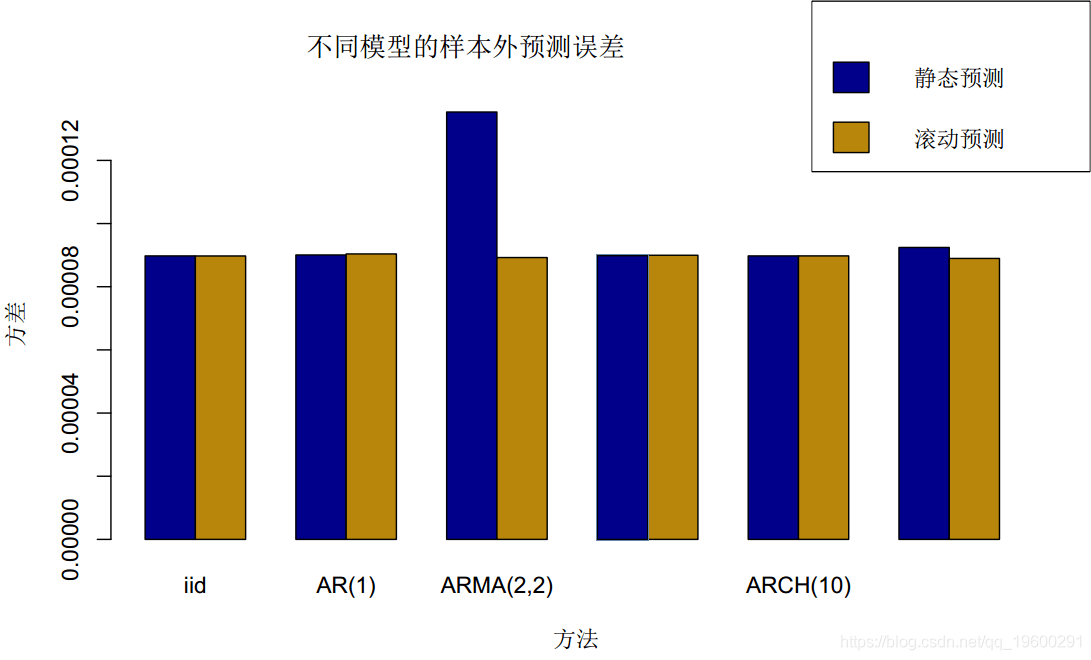

最后 , 让我们展示一些样本外误差的图表:

- plot(error,

- main = "不同模型收益预测的样本外误差",

文章图片

请注意 , 由于我们没有重新拟合模型 , 因此随着时间的发展 , 误差越大(对于ARCH建模尤其明显) 。

滚动窗口比较

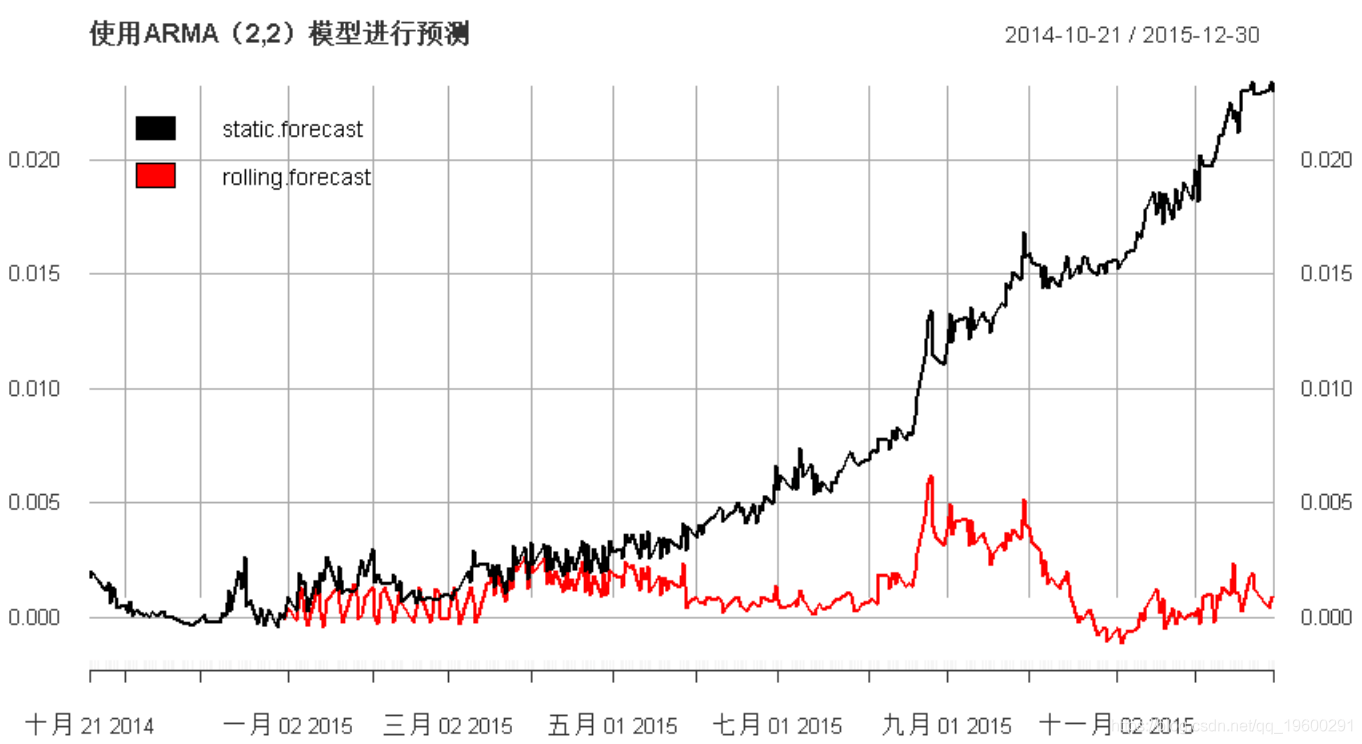

让我们首先通过一个简单的示例比较静态预测与滚动预测的概念:

- #ARMA(2,2)模型

- spec <- spec(mean.model = list(armaOrder = c(2,2), include.mean = TRUE))

- # 静态拟合和预测

- ar_static_fit <- fit(spec = spec, data = https://www.sohu.com/a/logreturns, out.sample = T_tst)

- #滚动拟合和预测

- modelroll <- aroll(spec = spec, data = https://www.sohu.com/a/logreturns, n.ahead = 1,

- # 预测图

- plot(cbind("static forecast" = ar_static_fore_logreturns,

- main = "使用ARMA(2,2)模型进行预测", legend.loc = "topleft")

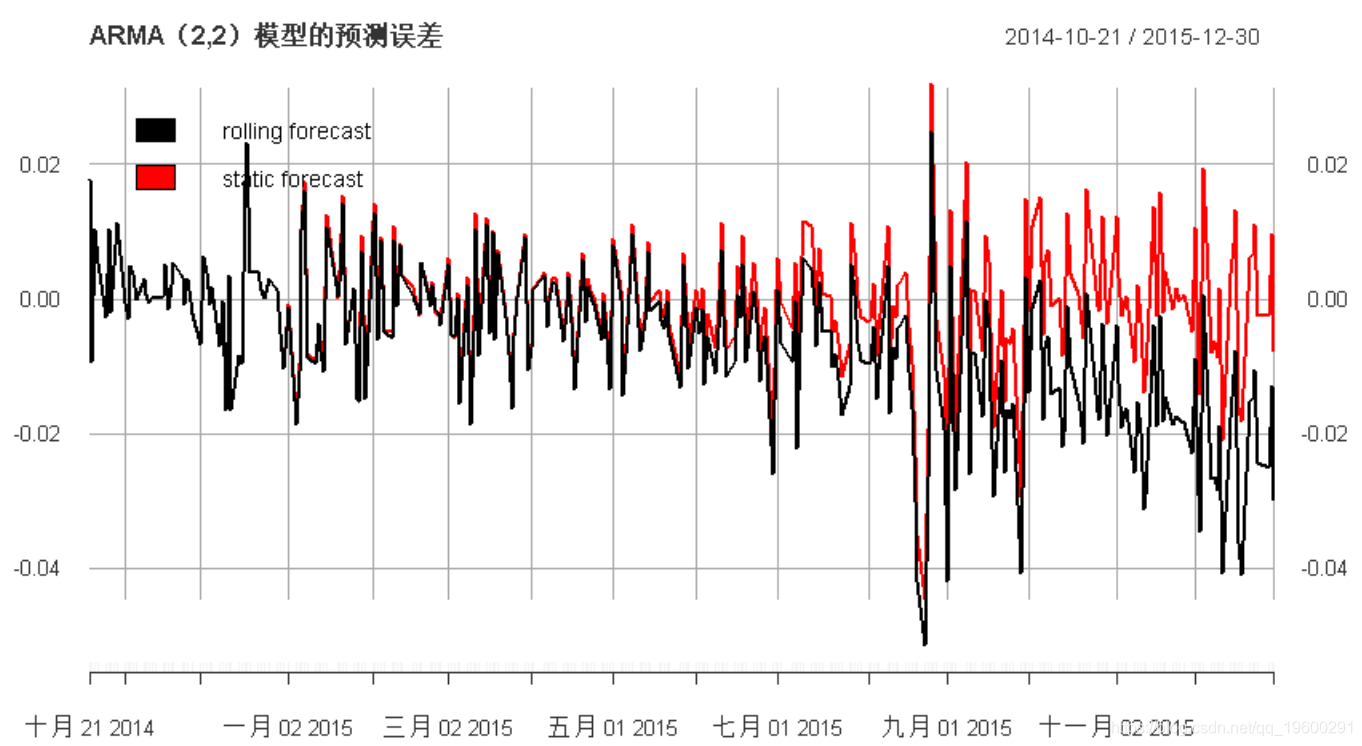

- # 预测误差图

- plot(error_logreturns, col = c("black", "red"), lwd = 2,

- main = "ARMA(2,2)模型的预测误差", legend.loc = "topleft")

文章图片

文章图片

我们可以清楚地观察到滚动窗口过程对时间序列的影响 。

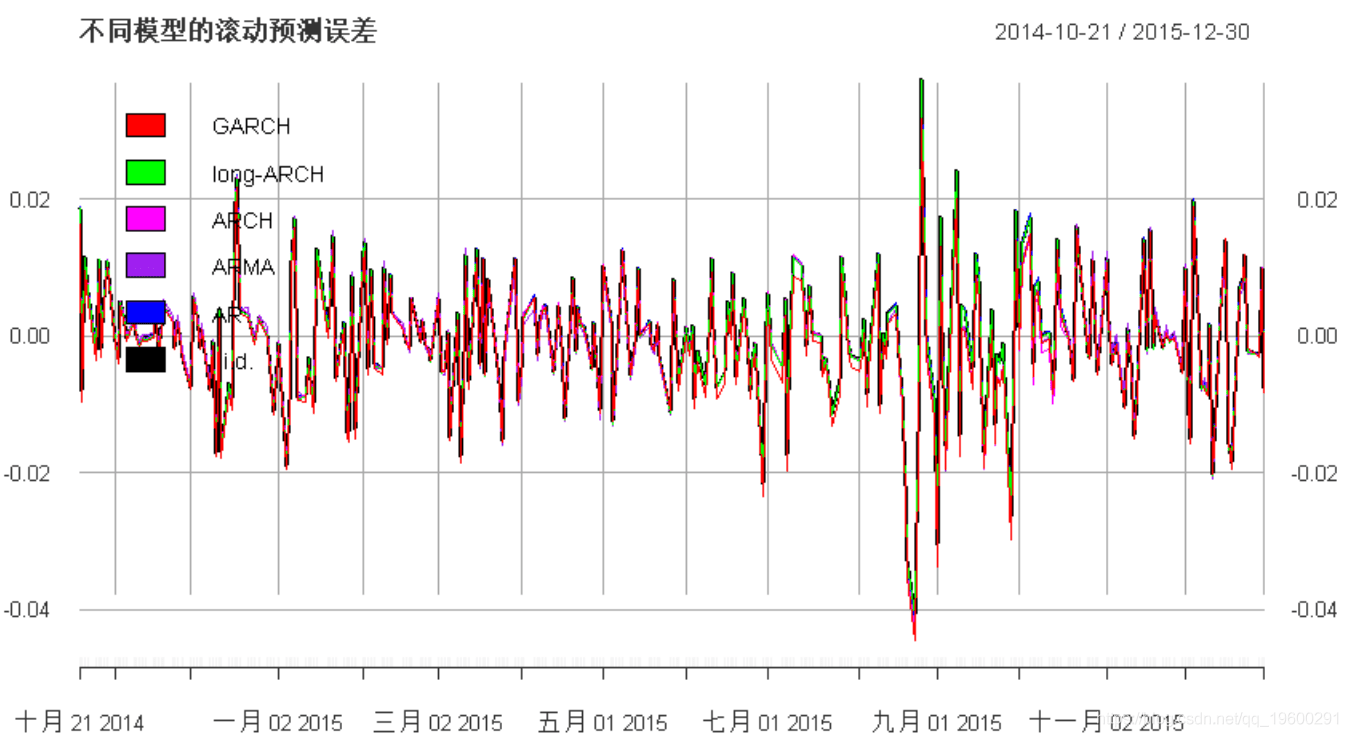

现在 , 我们可以在滚动窗口的基础上重做所有模型的所有预测:

- # 基于i.i.d.模型的滚动预测

- roll(iid_spec, data = https://www.sohu.com/a/logreturns, n.ahead = 1, forecast.length = T_t

- # AR(1)模型的滚动预测

- roll(ar_spec, data = https://www.sohu.com/a/logreturns, n.ahead = 1, forecast.length = T_tst,

- # ARMA(2,2)模型的滚动预测

- roll(arma_spec, data = https://www.sohu.com/a/logreturns, n.ahead = 1, forecast.length = T_tst,

- # ARMA(1,1)+ ARCH(1)模型的滚动预测

- roll(arch_spec, data = https://www.sohu.com/a/logreturns, n.ahead = 1, forecast.length = T_tst,

- refit.every = 50, refit.win

- # ARMA(0,0)+ ARCH(10)模型的滚动预测

- roll(long_arch_spec, data = https://www.sohu.com/a/logreturns, n.ahead = 1, forecast.length = T_tst,

- refit.every = 50,

- # ARMA(1,1)+ GARCH(1,1)模型的滚动预测

- roll(garch_spec, data = https://www.sohu.com/a/logreturns, n.ahead = 1, forecast.length = T_tst,

- refit.every = 50, refit.window

- print(rolling_error_var)

- #> in-sample out-of-sample

- #> iid 5.417266e-05 8.974166e-05

- #> AR(1) 5.414645e-05 9.038057e-05

- #> ARMA(2,2) 5.265204e-05 8.924223e-05

- #> ARMA(1,1) + ARCH(1) 5.415836e-05 8.991902e-05

- #> ARCH(10) 5.417266e-05 8.976736e-05

- #> ARMA(1,1) + GARCH(1,1) 5.339071e-05 8.895682e-05

- plot(error_logreturns,

- main = "不同模型的滚动预测误差", legend.loc = "topleft"

文章图片

我们看到 , 现在所有模型都拟合了时间序列 。 此外 , 我们在模型之间没有发现任何显着差异 。

我们最终可以比较静态误差和滚动误差:

- barplot(rbind(error_var[, "out-of-sample"], rolling_error_var[, "out-of-sample"])

- col = c("darkblue", "darkgoldenrod"),

- legend = c("静态预测", "滚动预测"),

文章图片

我们可以看到 , 滚动预测在某些情况下是必须的 。 因此 , 实际上 , 我们需要定期进行滚动预测改进 。

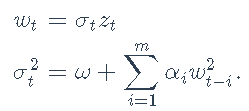

方差模型 ARCH和GARCH模型

对数收益率残差wt的ARCH(m)模型为

文章图片

其中zt是具有零均值和恒定方差的白噪声序列 , 而条件方差σ2t建模为

文章图片

其中 , m为模型阶数 , ω> 0 , αi≥0为参数 。

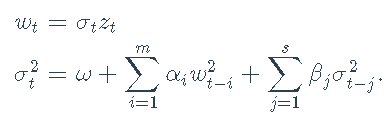

GARCH(m , s)模型使用σ2t上的递归项扩展了ARCH模型:

文章图片

其中参数ω> 0 , αi≥0 , βj≥0需要满足∑mi =1αi+ ∑sj = 1βj≤1的稳定性 。

rugarch生成数据

首先 , 我们需要定义模型:

- # 指定具有给定系数和参数的GARCH模型

- #>

- #> *---------------------------------*

- #> * GARCH Model Spec *

- #> *---------------------------------*

- #>

- #> Conditional Variance Dynamics

- #> ------------------------------------

- #> GARCH Model : sGARCH(1,1)

- #> Variance Targeting : FALSE

- #>

- #> Conditional Mean Dynamics

- #> ------------------------------------

- #> Mean Model : ARFIMA(1,0,0)

- #> Include Mean : TRUE

- #> GARCH-in-Mean : FALSE

- #>

- #> Conditional Distribution

- #> ------------------------------------

- #> Distribution : norm

- #> Includes Skew : FALSE

- #> Includes Shape : FALSE

- #> Includes Lambda : FALSE

- #> Level Fixed Include Estimate LB UB

- #> mu 0.005 1 1 0 NA NA

- #> ar1 -0.900 1 1 0 NA NA

- #> ma 0.000 0 0 0 NA NA

- #> arfima 0.000 0 0 0 NA NA

- #> archm 0.000 0 0 0 NA NA

- #> mxreg 0.000 0 0 0 NA NA

- #> omega 0.001 1 1 0 NA NA

- #> alpha1 0.300 1 1 0 NA NA

- #> beta1 0.650 1 1 0 NA NA

- #> gamma 0.000 0 0 0 NA NA

- #> eta1 0.000 0 0 0 NA NA

- #> eta2 0.000 0 0 0 NA NA

- #> delta 0.000 0 0 0 NA NA

- #> lambda 0.000 0 0 0 NA NA

- #> vxreg 0.000 0 0 0 NA NA

- #> skew 0.000 0 0 0 NA NA

- #> shape 0.000 0 0 0 NA NA

- #> ghlambda 0.000 0 0 0 NA NA

- #> xi 0.000 0 0 0 NA NA

- #> $mu

- #> [1] 0.005

- #>

- #> $ar1

- #> [1] -0.9

- #>

- #> $omega

- #> [1] 0.001

- #>

- #> $alpha1

- #> [1] 0.3

- #>

- #> $beta1

- #> [1] 0.65

- true_params

- #> mu ar1 omega alpha1 beta1

- #> 0.005 -0.900 0.001 0.300 0.650

- # 模拟一条路径

- hpath(garch_spec, n.sim = T)

- #> num [1:2000, 1] 0.167 -0.217

- # 绘图对数收益

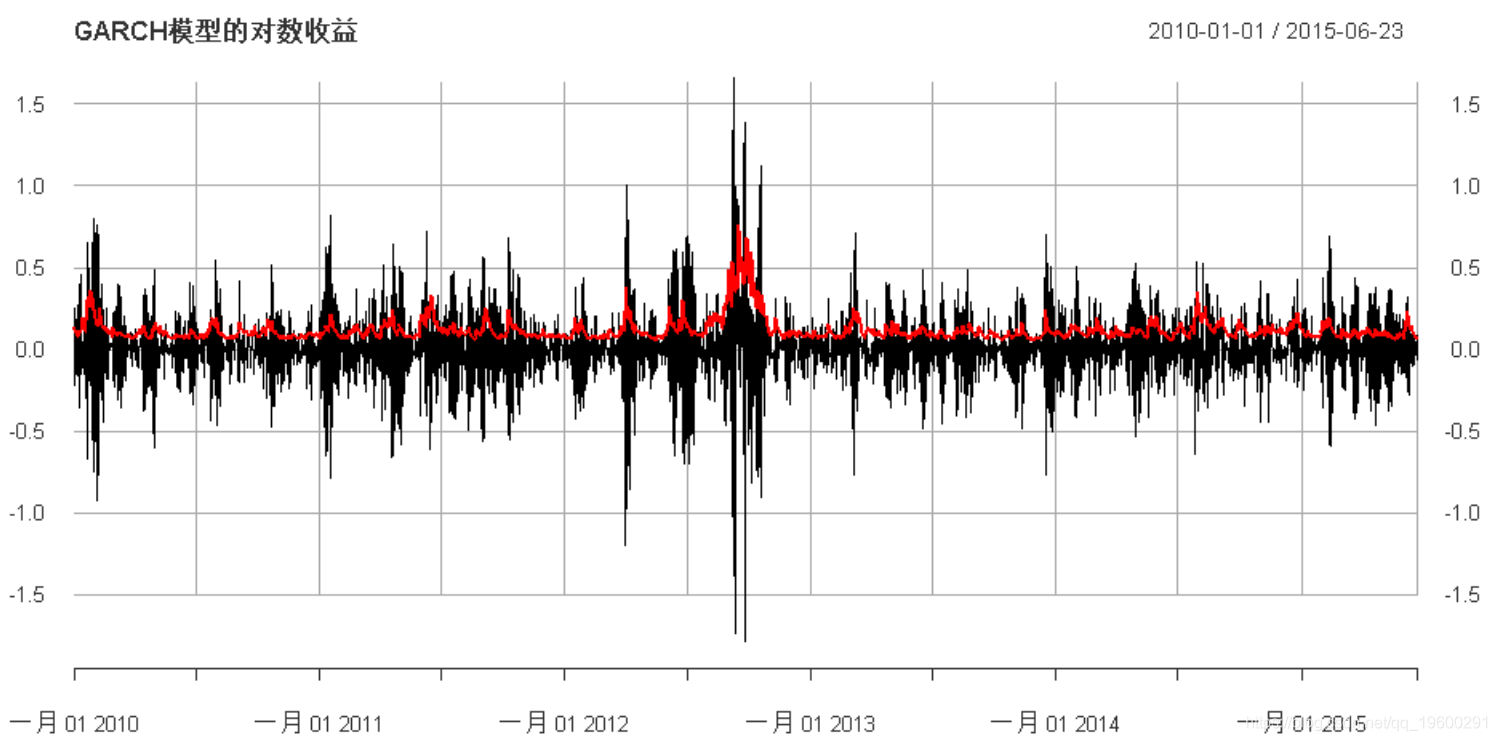

- { plot(synth_log_returns, main = "GARCH模型的对数收益", lwd = 1.5)

- lines(synth_volatility

文章图片

GARCH

现在 , 我们可以估计参数:

- # 指定一个GARCH模型

- ugarchspec(mean.model = list(armaOrder = c(1,0)

- # 估计模型

- coef(garch_fit)

- #> mu ar1 omega alpha1 beta1

- #> 0.0036510100 -0.8902333595 0.0008811434 0.2810460728 0.6717486402

- #> mu ar1 omega alpha1 beta1

- #> 0.005 -0.900 0.001 0.300 0.650

- # 系数误差

- #> mu ar1 omega alpha1 beta1

- #> 0.0013489900 0.0097666405 0.0001188566 0.0189539272 0.0217486402

- # 循环

- for (T_ in T_sweep) {

- garch_fit

- error_coeffs_vs_T <- rbind(error_coeffs_vs_T, abs((coef(garch_fit) - true_params)/true_params))

- estim_coeffs_vs_T <- rbind(estim_coeffs_vs_T, coef(garch_fit))

- # 绘图

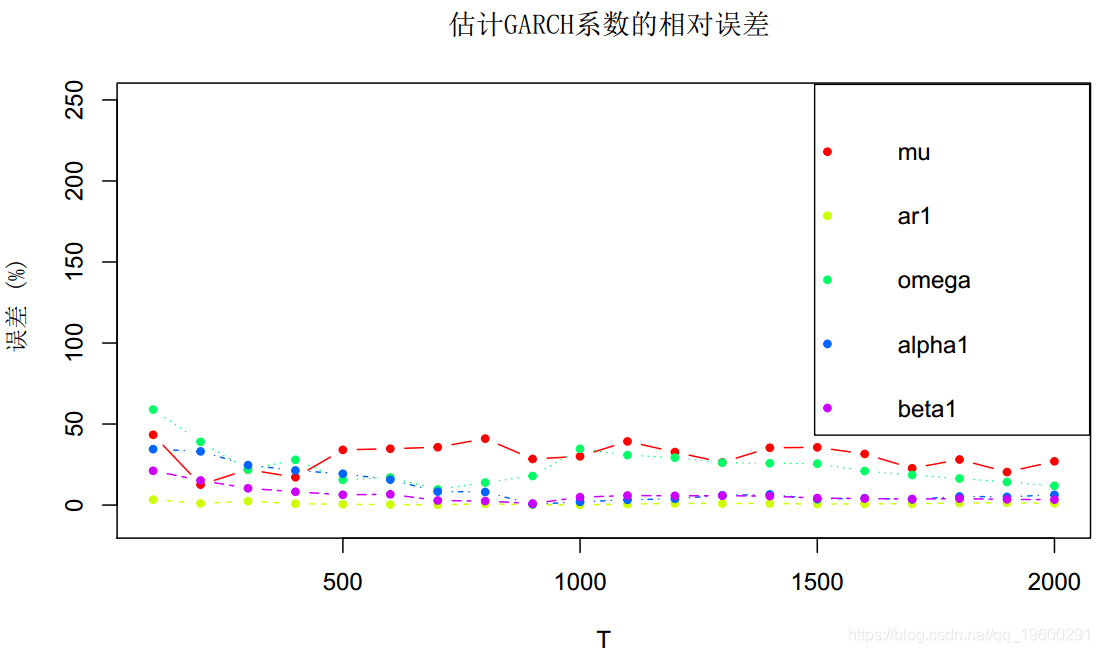

- matplot(T_sweep, 100*error_coeffs_vs_T,

- main = "估计GARCH系数的相对误差", xlab = "T", ylab = "误差 (%)",

文章图片

真实的ω几乎为零 , 因此误差非常不稳定 。 至于其他系数 , 就像在ARMA情况下一样 , μ的估计确实很差(相对误差超过50%) , 而其他系数似乎在T = 800个样本后得到了很好的估计 。

GARCH结果比较

作为健全性检查 , 我们现在将比较两个软件包 fGarch 和 rugarch的结果:

- # 指定具有特定参数值的ARMA(0,0)-GARCH(1,1)作为数据生成过程

- garch_spec

- #生成长度为1000的数据

- path(garch_fixed_spec, n.sim = 1000)@path$

- # 使用“ rugarch”包指定和拟合模型

- rugarch_fit <- ugarchfit(spec = garch_spec, data = https://www.sohu.com/a/x)

- # 使用包“ fGarch”拟合模型

- garchFit(formula = ~ garch(1, 1), data = https://www.sohu.com/a/x, trace = FALSE)

- # 比较模型系数

- #> mu omega alpha1 beta1

- #> 0.09749904 0.01395109 0.13510445 0.73938595

- #> mu omega alpha1 beta1

- #> 0.09750394 0.01392648 0.13527024 0.73971658

- # 比较拟合的标准偏差

- print(head(fGarch_fi

- #> [1] 0.3513549 0.3254788 0.3037747 0.2869034 0.2735266 0.2708994

- print(head(rugar

- #> [1] 0.3538569 0.3275037 0.3053974 0.2881853 0.2745264 0.2716555

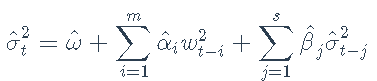

使用rugarch包进行GARCH预测

一旦估计出GARCH模型的参数 , 就可以使用该模型预测未来的值 。 例如 , 基于过去的信息对条件方差的单步预测为

文章图片

给定ω^ /(1-∑mi =1α^ i-∑sj =1β^ j) 。 软件包 rugarch 使对样本外数据的预测变得简单:

- # 估计模型 , 不包括样本外

- garch_fit

- coef(garch_fit)

- #> mu ar1 omega alpha1 beta1

- #> 0.0034964331 -0.8996287630 0.0006531088 0.3058756796 0.6815452241

- # 预测整个样本的对数收益

- garch_fore@forecast$sigmaFor[1, ]

- # 对数收益图

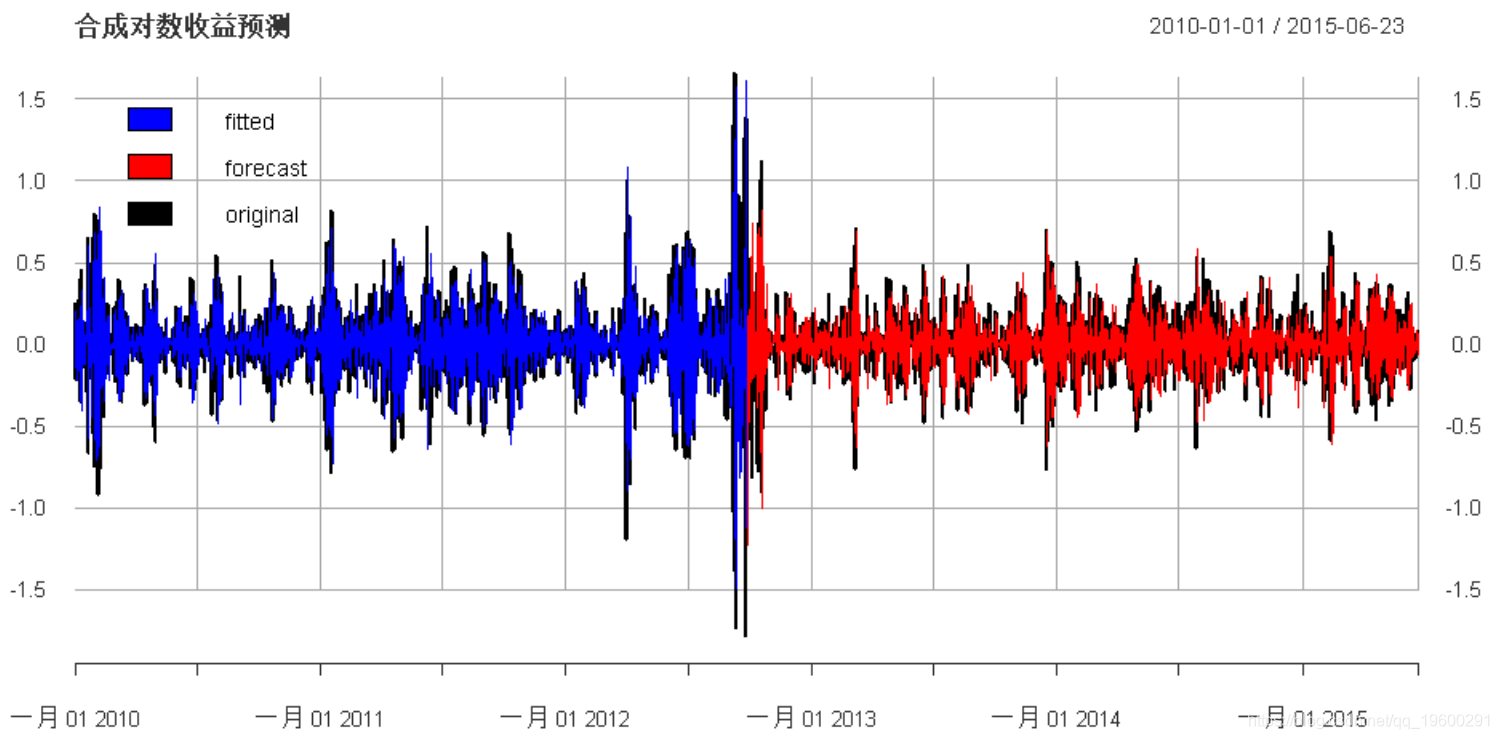

- plot(cbind("fitted" = fitted(garch_fit),

- main = "合成对数收益预测", legend.loc = "topleft")

文章图片

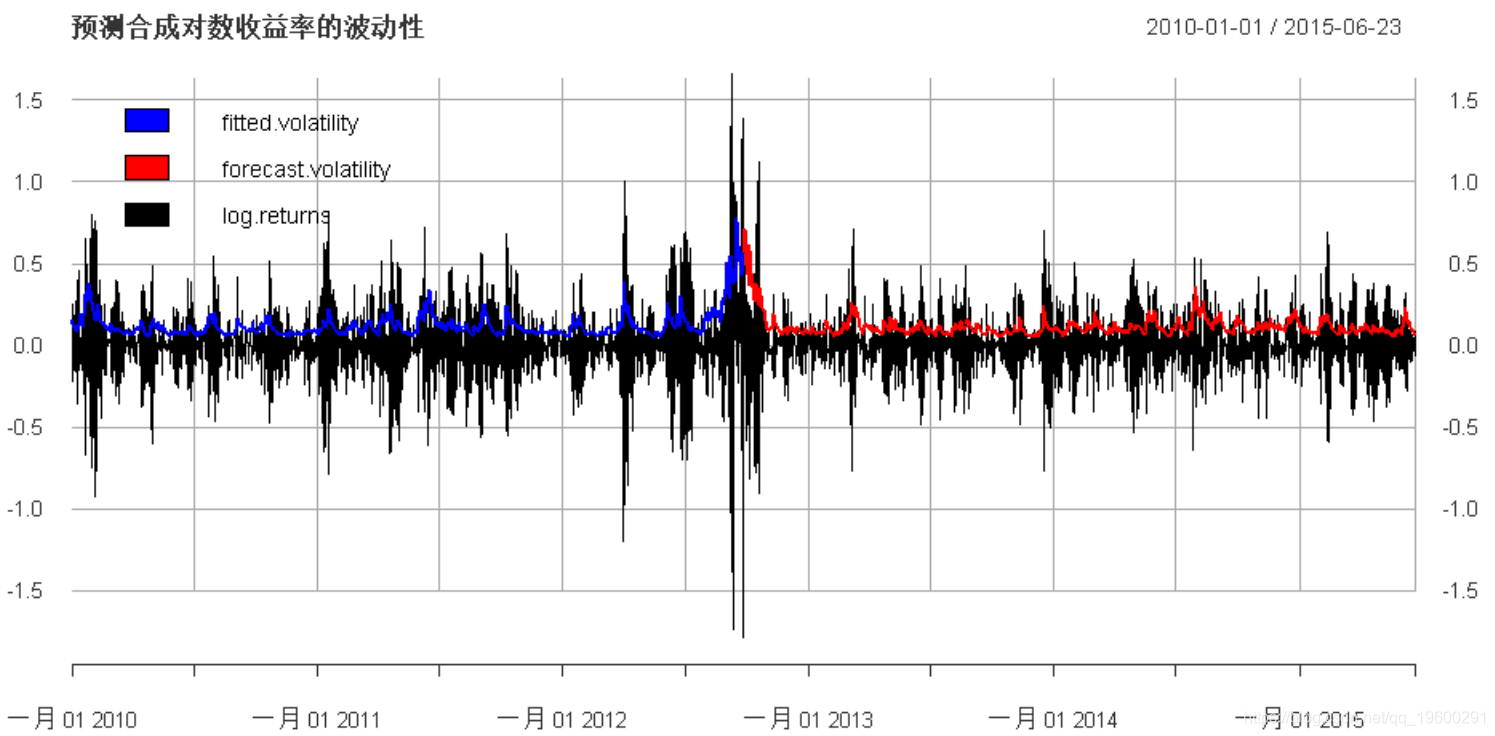

- #波动率对数收益图

- plot(cbind("fitted volatility" = sigma(garch_fit),

- main = "预测合成对数收益率的波动性", legend.loc = "topleft")

文章图片

不同方法

让我们首先加载S&P500:

- # 加载标准普尔500指数数据

- head(SP500_index_prices)

- #> SP500

- #> 2008-01-02 1447.16

- #> 2008-01-03 1447.16

- #> 2008-01-04 1411.63

- #> 2008-01-07 1416.18

- #> 2008-01-08 1390.19

- #> 2008-01-09 1409.13

- # 准备训练和测试数据

- x_trn <- x[1:T_trn]

- x_tst <- x[-c(1:T_trn)]

- # 绘图

- { plot(x, main = "收益"

- addEventLines(xts("训练", in

文章图片

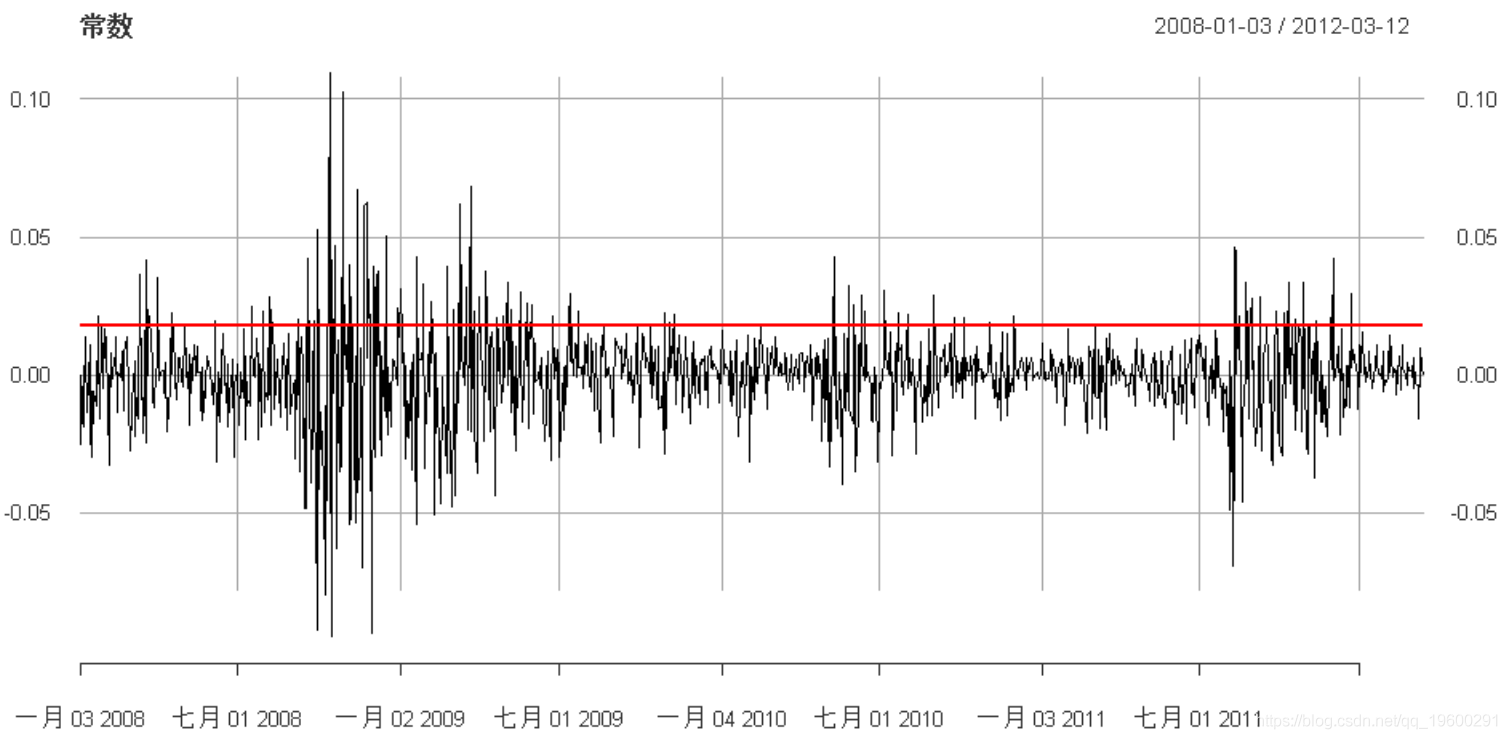

常数

让我们从常数开始:

- plot(cbind(sqrt(var_constant), x_trn)

- main = "常数")

文章图片

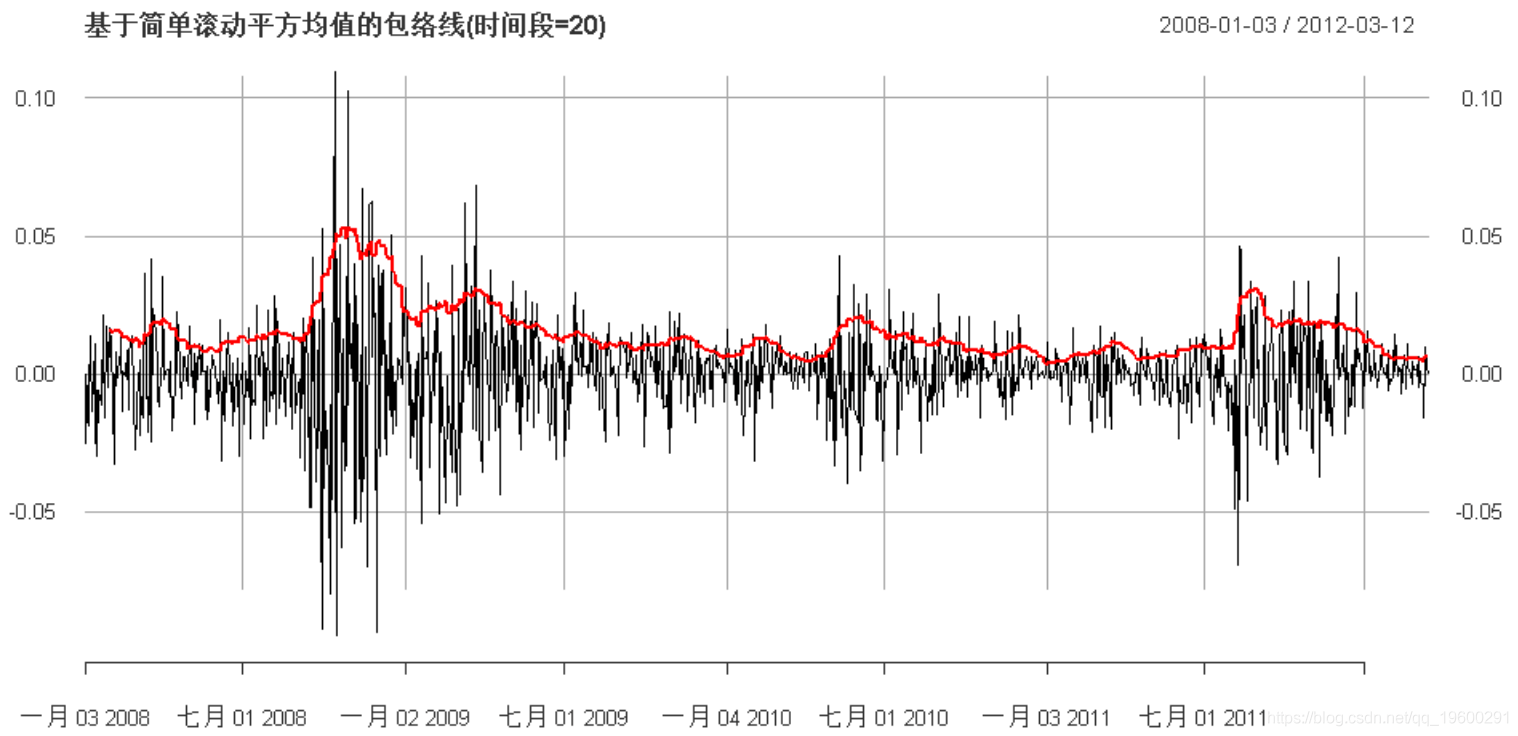

移动平均值

现在 , 让我们使用平方收益的移动平均值:

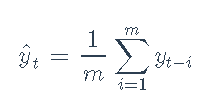

文章图片

- plot(cbind(sqrt(var_t), x_trn),

- main = "基于简单滚动平方均值的包络线(时间段=20)

文章图片

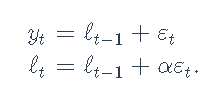

EWMA

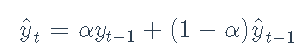

指数加权移动平均线(EWMA):

文章图片

请注意 , 这也可以建模为ETS(A , N , N)状态空间模型:

文章图片

- plot(cbind(std_t, x_trn),

- main = "基于平方EWMA的包络")

文章图片

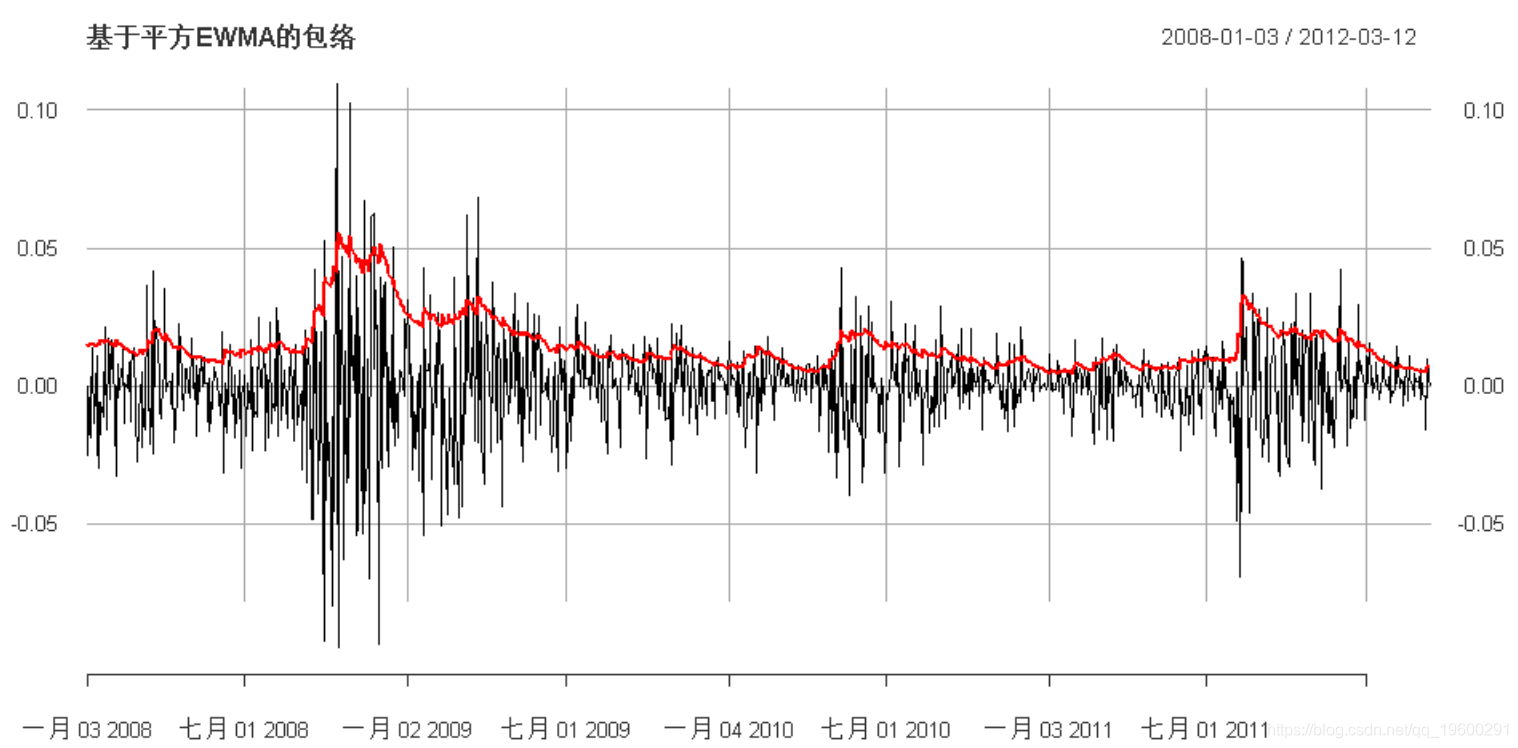

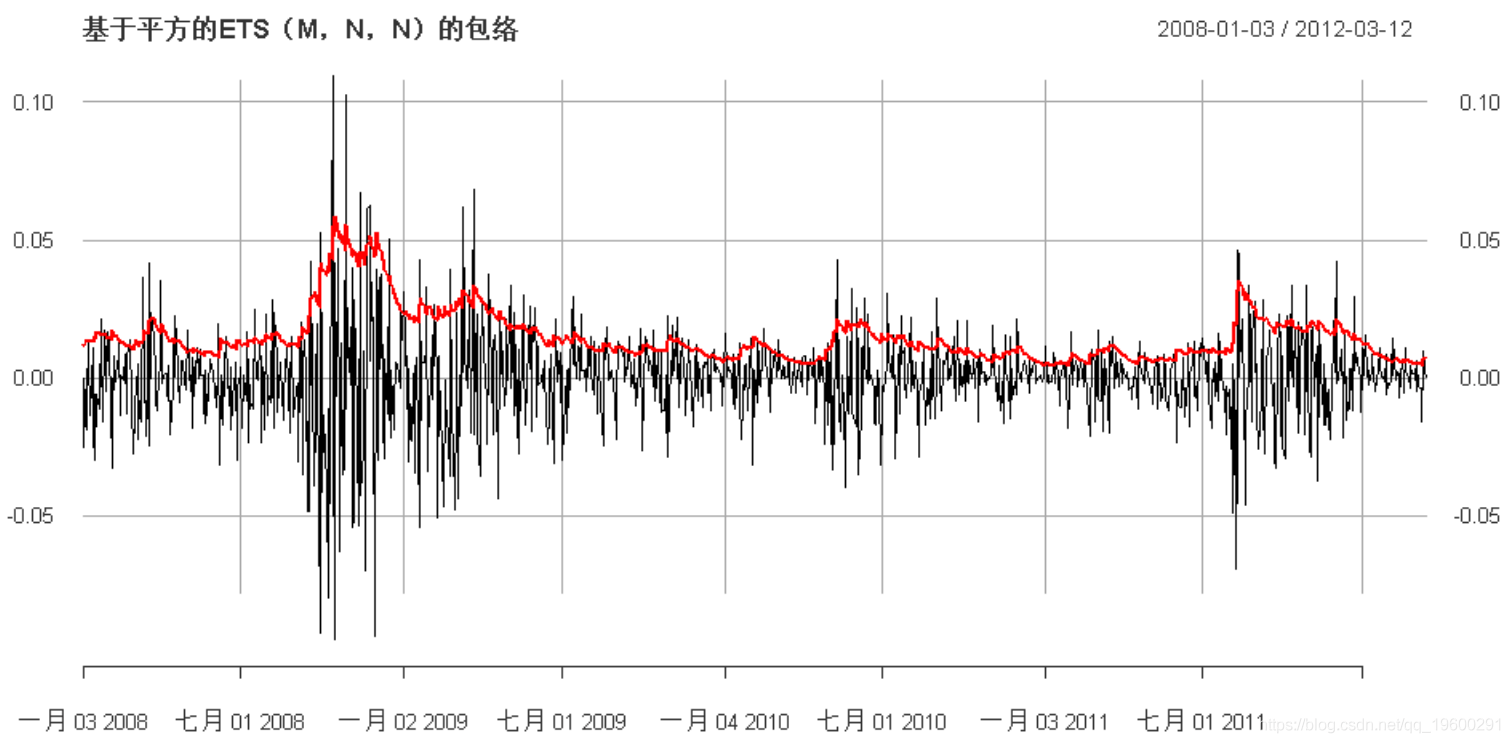

乘法ETS

我们还可以尝试ETS模型的不同变体 。 例如 , 具有状态空间模型的乘性噪声版本ETS(M , N , N):

文章图片

- plot(cbind(std_t, x_trn), col = c("red", "black")

- main = "基于平方的ETS(M , N , N)的包络"

文章图片

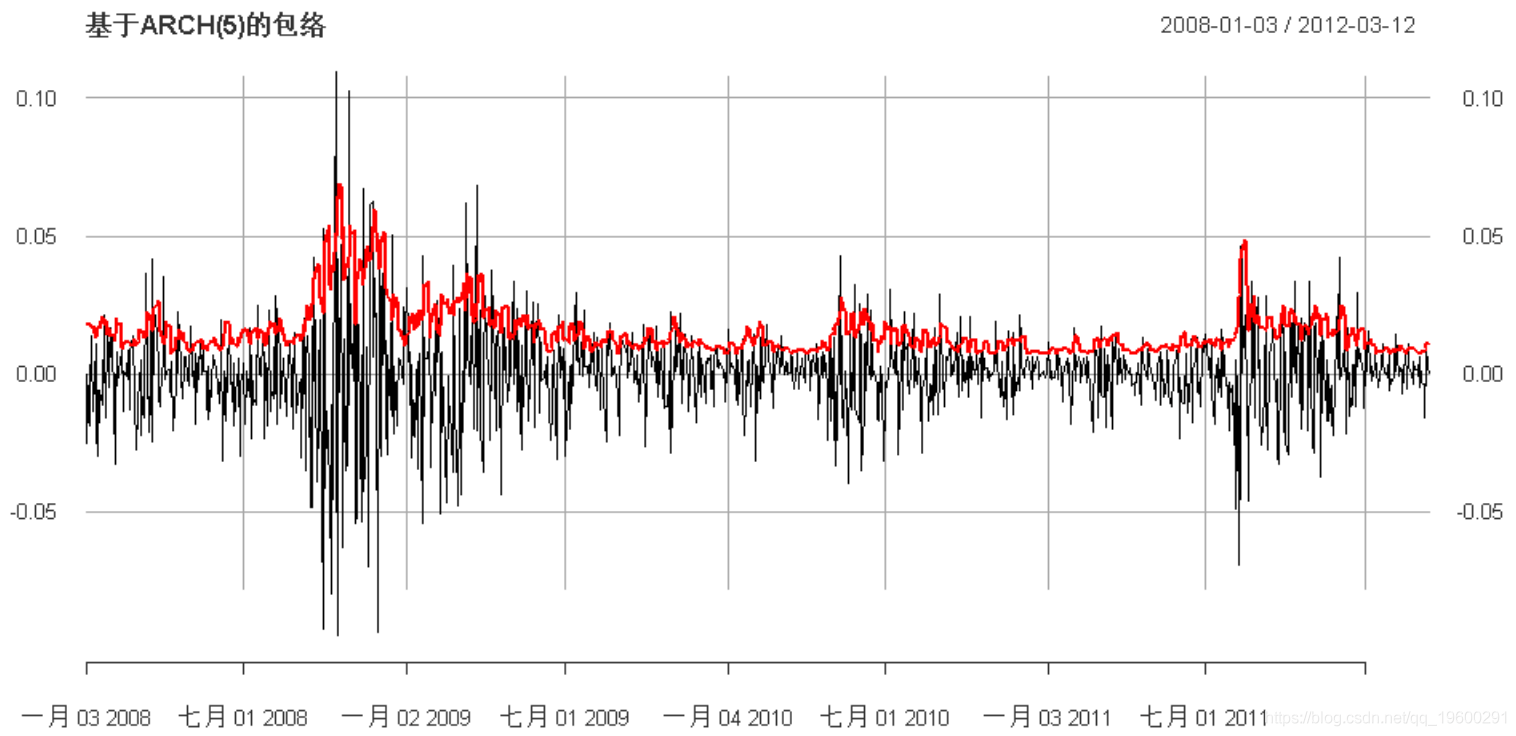

ARCH

现在 , 我们可以使用更复杂的ARCH建模:

文章图片

- plot(cbind(std_t, x_trn), col = c("red", "black")

- main = "基于ARCH(5)的包络")

文章图片

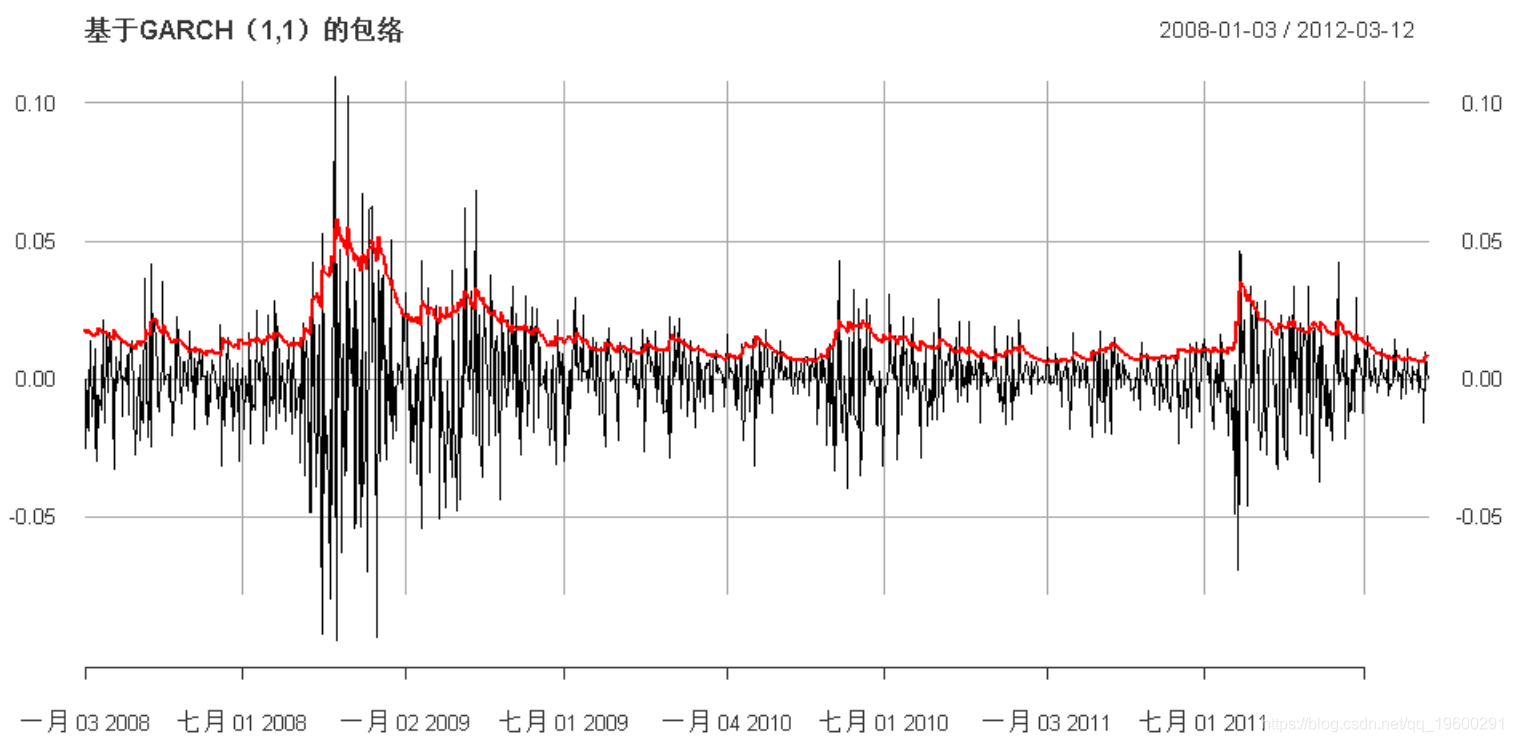

GARCH

我们可以将模型提升到GARCH:

文章图片

- plot(cbind(std_t, x_trn), col = c("red", "black")

- main = "基于GARCH(1,1)的包络")

文章图片

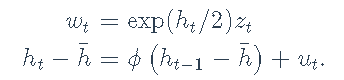

SV随机波动率

最后 , 我们可以使用随机波动率建模:

文章图片

或者 , 等效地 ,

文章图片

- plot(cbind(std_t, x_trn), col = c("red", "black"),

- main = "基于随机波动率的包络分析")

文章图片

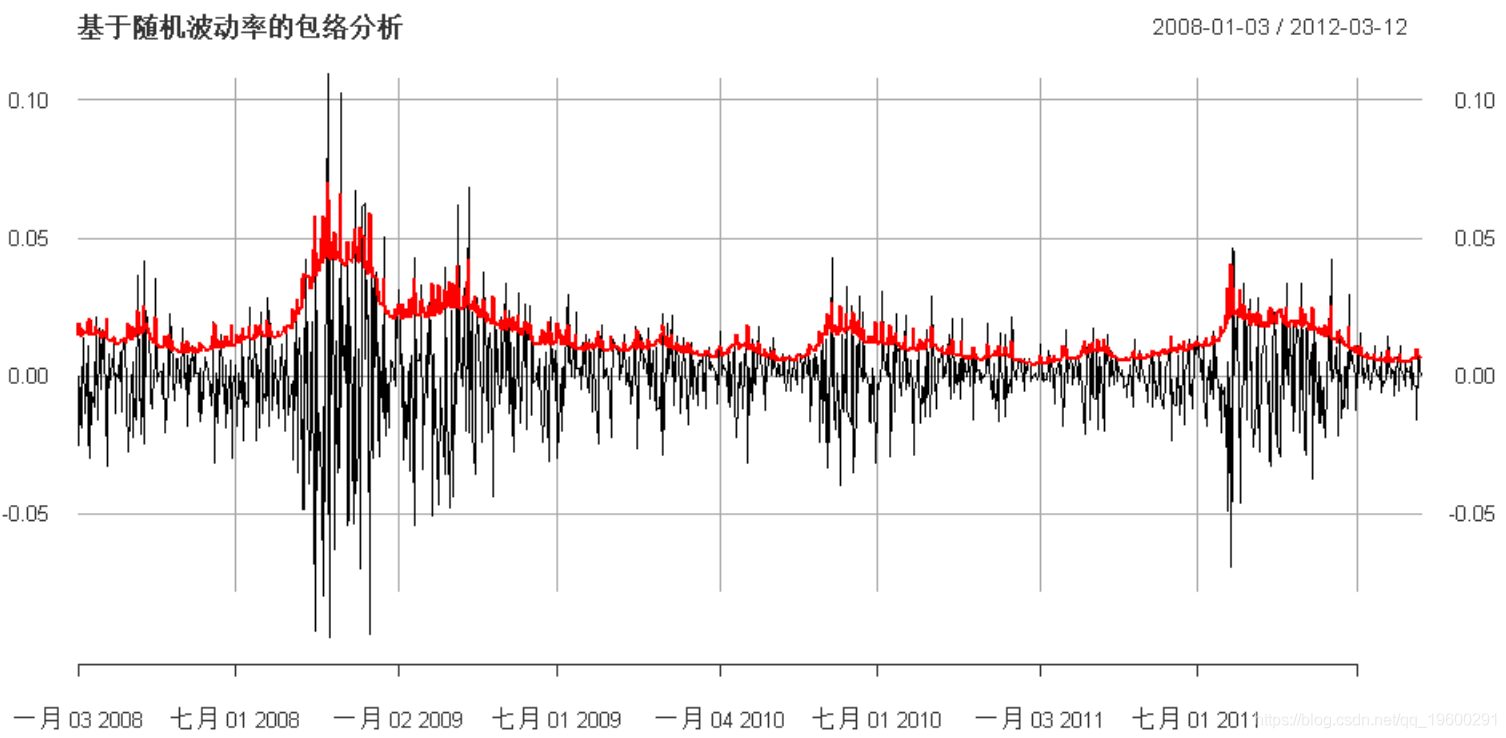

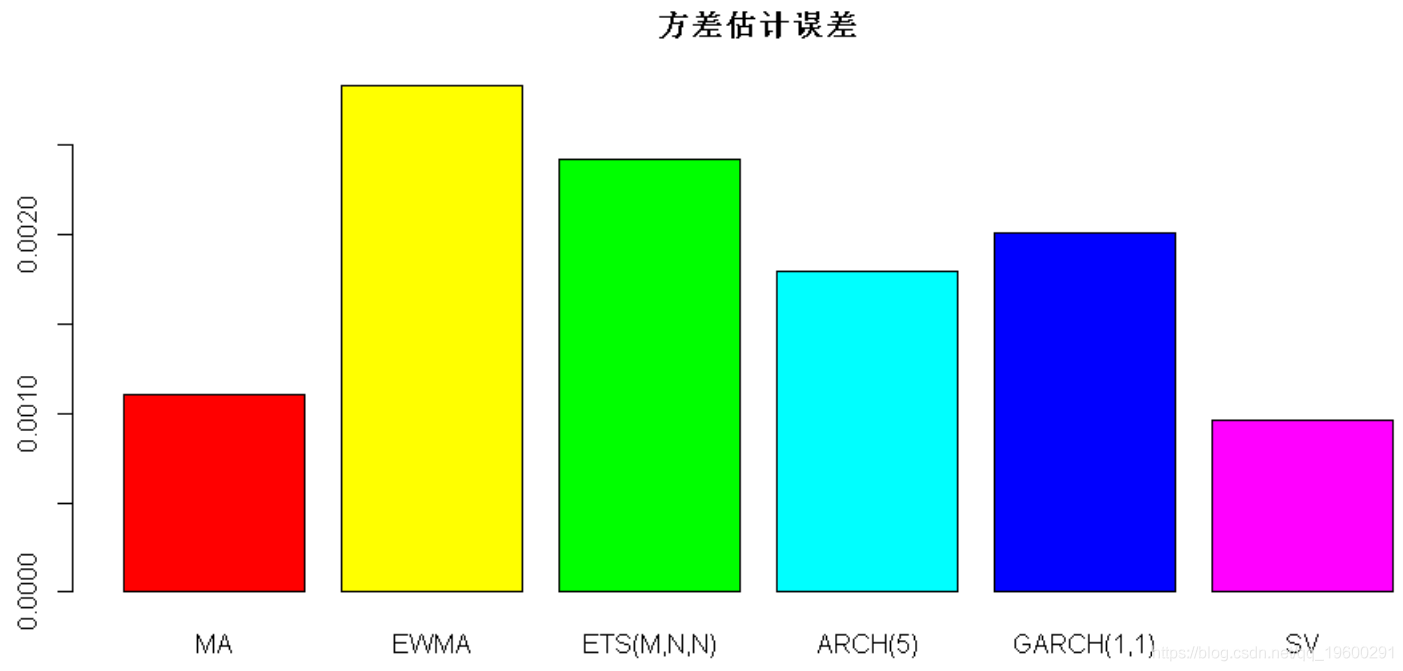

比较

现在 , 我们可以比较每种方法在样本外期间的方差估计中的误差:

- #> MA EWMA ETS(M,N,N) ARCH(5) GARCH(1,1) SV

- #> 2.204965e-05 7.226188e-06 3.284057e-06 7.879039e-05 6.496545e-06 6.705059e-06

- barplot(error_all, main = "样本外方差估计中的误差"

文章图片

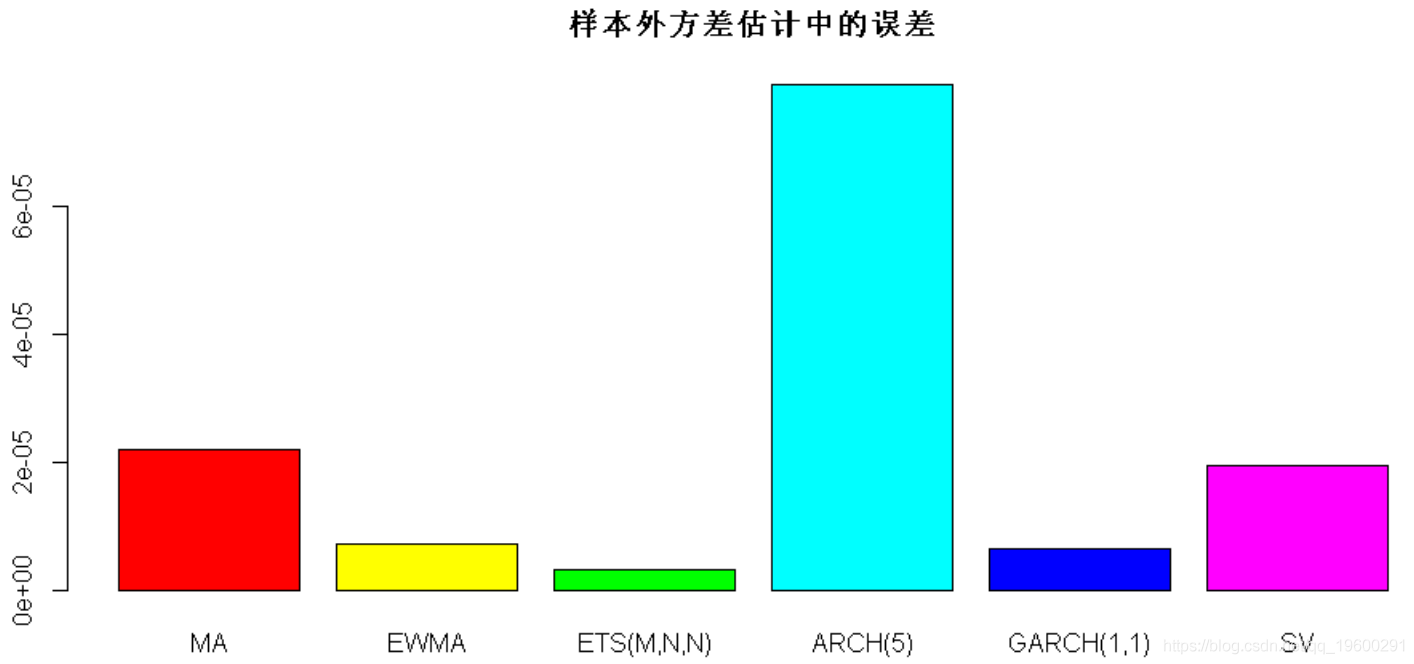

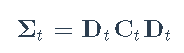

滚动窗口比较

六种方法的滚动窗口比较:MA , EWMA , ETS(MNN) , ARCH(5) , GARCH(1,1)和SV 。

- #滚动窗口

- lookback <- 200

- len_tst <- 40

- for (i in seq(lookback, T-len_tst, by = len_tst)) {

- # MA

- var_t <- roll_meanr(x_trn^2, n = 20, fill = NA)

- var_fore <- var(x_trn/sqrt(var_t), na.rm = TRUE) * tail(var_t, 1)

- error_ma <- c(error_ma, abs(var_fore - var_tst))

- # EWMA

- error_ewma <- c(error_ewma, abs(var_fore - var_tst))

- # ETS(M,N,N)

- error_ets_mnn <- c(error_ets_mnn, abs(var_fore - var_tst))

- # ARCH

- error_arch <- c(error_arch, abs(var_fore - var_tst))

- # GARCH

- error_garch <- c(error_garch, abs(var_fore - var_tst))

- # SV

- error_sv <- c(error_sv, abs(var_fore - var_tst))

- }

- barplot(error_all, main = "方差估计误差",

文章图片

多元GARCH模型

出于说明目的 , 我们将仅考虑恒定条件相关(CCC)和动态条件相关(DCC)模型 , 因为它们是最受欢迎的模型 。 对数收益率残差wt建模为

文章图片

其中zt是具有零均值和恒定协方差矩阵II的iid白噪声序列 。 条件协方差矩阵Σt建模为

文章图片

其中Dt = Diag(σ1 , t , ... , σN , t)是标准化噪声向量C , 协方差矩阵ηt=C-1wt(即 , 它包含等于1的对角线元素) 。

基本上 , 使用此模型 , 对角矩阵Dt包含一组单变量GARCH模型 , 然后矩阵C包含序列之间的一些相关性 。 该模型的主要缺点是矩阵C是恒定的 。 为了克服这个问题 , DCC被提议为

文章图片

其中Ct包含等于1的对角元素 。 要强制等于1的对角元素 , Engle将其建模为

文章图片

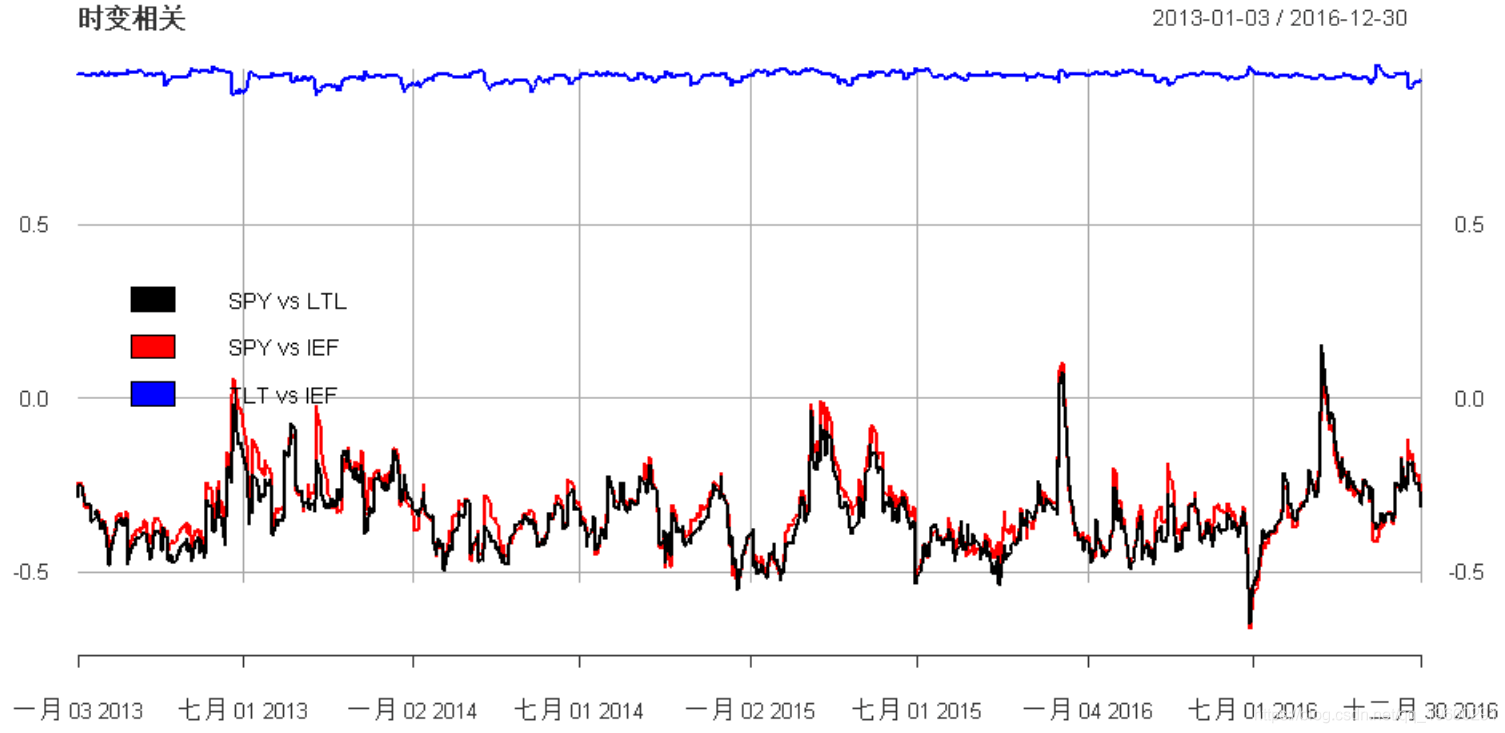

Qt具有任意对角线元素并遵循模型

文章图片

我们将生成数据 , 估计参数和预测 。

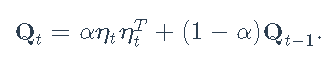

从加载多元ETF数据开始:

- SPDR S&P 500 ETF

- 20年以上国债ETF

- IEF:7-10年期国债ETF

- # 下载数据

- prices <- xts()

- head(prices)

- #> SPY TLT IEF

- #> 2013-01-02 127.8779 99.85183 93.65224

- #> 2013-01-03 127.5890 98.49886 93.17085

- #> 2013-01-04 128.1493 98.88306 93.21463

- #> 2013-01-07 127.7991 98.92480 93.26714

- #> 2013-01-08 127.4314 99.57622 93.49468

- #> 2013-01-09 127.7553 99.48438 93.54719

- # 绘制三个对数价格序列

- plot(log(prices)

- main = "三个ETF的对数价格", legend.loc = "topleft")

文章图片

首先 , 我们定义模型:

- # 指定i.i.d.单变量时间序列模型

- ugarch_spec

- # 指定DCC模型

- spec( multispec(replicate(spec, n = 3))

- # 估计模型

- #>

- #> *---------------------------------*

- #> * DCC GARCH Fit *

- #> *---------------------------------*

- #>

- #> Distribution : mvnorm

- #> Model : DCC(1,1)

- #> No. Parameters : 44

- #> [VAR GARCH DCC UncQ] : [30+9+2+3]

- #> No. Series : 3

- #> No. Obs. : 1007

- #> Log-Likelihood : 12198.4

- #> Av.Log-Likelihood : 12.11

- #>

- #> Optimal Parameters

- #> -----------------------------------

- #> Estimate Std. Error t value Pr(>|t|)

- #> [SPY].omega 0.000004 0.000000 11.71585 0.000000

- #> [SPY].alpha1 0.050124 0.005307 9.44472 0.000000

- #> [SPY].beta1 0.870051 0.011160 77.96041 0.000000

- #> [TLT].omega 0.000001 0.000001 0.93156 0.351563

- #> [TLT].alpha1 0.019716 0.010126 1.94707 0.051527

- #> [TLT].beta1 0.963760 0.006434 149.79210 0.000000

- #> [IEF].omega 0.000000 0.000001 0.46913 0.638979

- #> [IEF].alpha1 0.031741 0.023152 1.37097 0.170385

- #> [IEF].beta1 0.937777 0.016498 56.84336 0.000000

- #> [Joint]dcca1 0.033573 0.014918 2.25044 0.024421

- #> [Joint]dccb1 0.859787 0.079589 10.80278 0.000000

- #>

- #> Information Criteria

- #> ---------------------

- #>

- #> Akaike -24.140

- #> Bayes -23.925

- #> Shibata -24.143

- #> Hannan-Quinn -24.058

- #>

- #>

- #> Elapsed time : 0.8804049

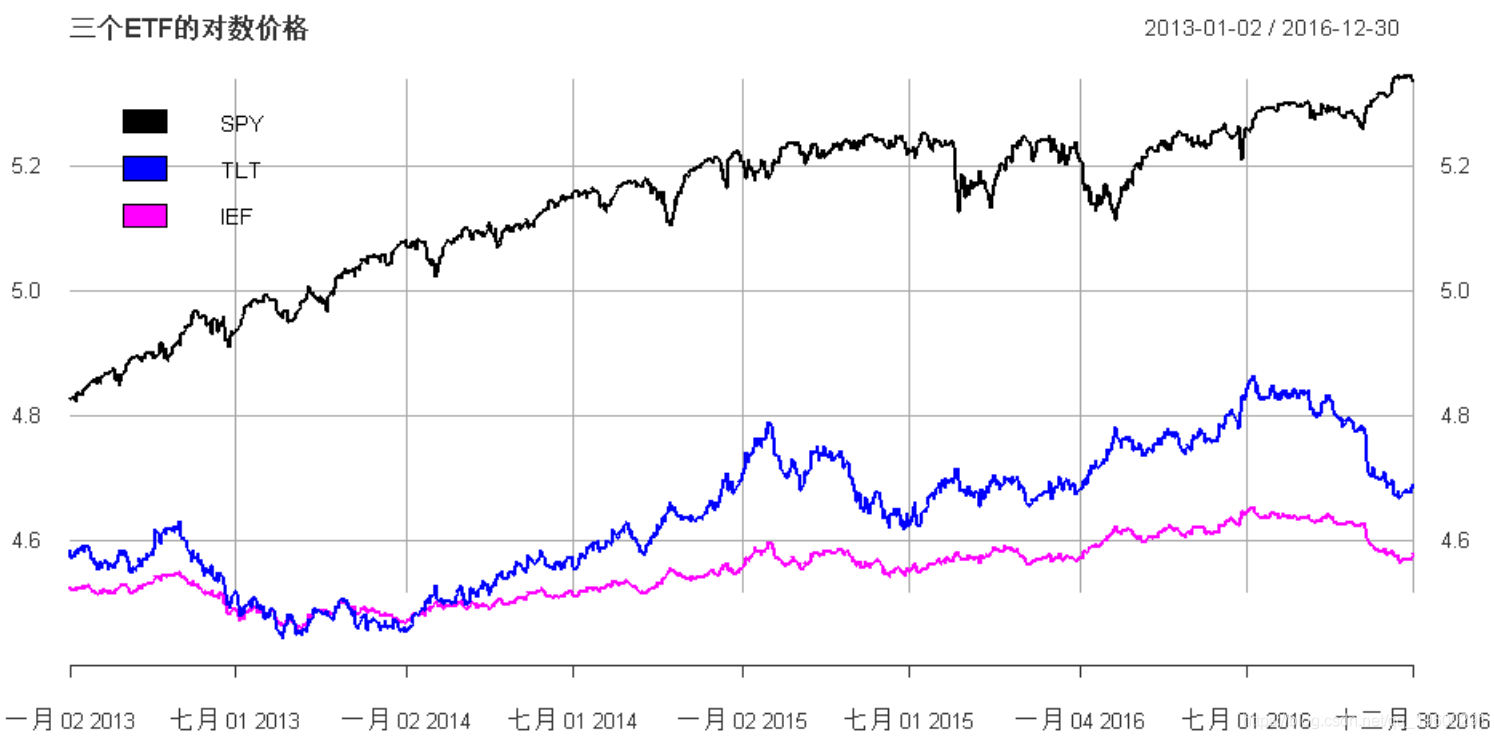

- # 提取时变协方差和相关矩阵

- dim(dcc_cor)

- #> [1] 3 3 1007

- #绘图

- plot(corr_t

- main = "时变相关", legend.loc = "left")

文章图片

我们看到两个收益ETF之间的相关性非常高且相当稳定 。 与SPY的相关性较小 , 在小于0的区间波动 。

【模型|拓端tecdat|R语言多元ARMA,GARCH ,EWMA, ETS,随机波动率SV模型金融时间序列】

文章图片

最受欢迎的见解

1.HAR-RV-J与递归神经网络(RNN)混合模型预测和交易大型股票指数的高频波动率

2.R语言中基于混合数据抽样(MIDAS)回归的HAR-RV模型预测GDP增长

3.波动率的实现:ARCH模型与HAR-RV模型

4.R语言ARMA-EGARCH模型、集成预测算法对SPX实际波动率进行预测

5.GARCH(1,1) , MA以及历史模拟法的VaR比较

6.R语言多元COPULA GARCH 模型时间序列预测

7.R语言基于ARMA-GARCH过程的VAR拟合和预测

8.matlab预测ARMA-GARCH 条件均值和方差模型

9.R语言对S&P500股票指数进行ARIMA + GARCH交易策略

推荐阅读

- 模型|2022前展望大模型的未来,周志华、唐杰、杨红霞这些大咖怎么看?

- 模型|经逆向工程,Transformer「翻译」成数学框架 | 25位学者撰文

- 化纤|JXK STUDIO 虎年肥猫 1/6仿真动物模型手办可爱摆件

- 模型|达摩院2022十大科技趋势发布:人工智能将催生科研新范式

- 模型|李彦宏:中国迎来AI黄金十年,集度汽车机器人明年亮相,智能交通10年内解决拥堵

- 模型|神经辐射场去掉「神经」,训练速度提升100多倍,3D效果质量不减

- 模型|英伟达:美团机器学习平台使用NVIDIA T4 GPU

- 错误|有了这个工具,不执行代码就可以找PyTorch模型错误

- the|美国大学模型预测:全美未来两月或激增1.4亿确诊

- Samsung|三星Galaxy S22系列模型照片出现 S Pen颜色确认